Månedsrapporten gir status den siste måneden for min fondsportefølje. Jeg gir hver måned kortfattet informasjon om følgende:

- Utviklingen i aksjemarkedene.

- Eventuelle endringer i porteføljen siste måned.

- Den langsiktige planen og strategien for min portefølje.

- Porteføljeoversikt med fordelingen på hvert enkelt aksjefond.

- Avkastning så langt i år.

- Hvordan porteføljen er fordelt over regioner, sektorer, aksjestil (vekst/verdi) og aksjestatistikk (verdsettelse med blant annet P/E).

- Detaljert informasjon om hvert enkelt aksjefond jeg er investert i.

- Hvilke aksjefond jeg følger med på (og som jeg kan anbefale deg å vurdere).

- Det jeg har delt om investeringer på Twitter siste måned. Dette er tenkt for å gi innsikt i det jeg oppfatter som viktig å få med seg, om det som rører seg av trender og utviklingstrekk i markedene.

- Noen generelle lese- og lyttetips for deg som er interessert i aksjer og aksjefond.

The stock market is designed to transfer money from the active to the patient. (Warren Buffett)

First, get diversified. Come up with a portfolio that covers a lot of asset classes. Second, keep your fees low. That means avoiding the most hyped but expensive funds. Third, invest for the long term. Just invest in index funds (Jack R. Meyer, former president of Harvard)

Utviklingen i aksjemarkedene

Utviklingen i aksjemarkedene styrer avkastning i de ulike aksjefondene jeg er investert i. For å forklare bevegelser i fondene mine, viser jeg utviklingen for de mest sentrale indeksene, slik som S&P 500 (USA), Nasdaq (Teknologibørsen i USA), Hang Seng (Hong Kong - Asia), FTSE 100 (London - Europa) og Hovedindeksen (Oslo Børs).

Indeksene er hentet fra E24 Børs, der den første viser utviklingen den siste måneden og den andre YTD (så langt i år). Grafen viser i begge tilfellene S&P 500 siste måned og YTD. Jeg viser også Verdensindeksen (MSCI World Index - ACWI) YTD nederst , sammen med de øvrige toneangivende indeksene. ACWI er typisk indeksen et globalt indeksfond følger.

- Ingen endringer av betydning denne måneden. Noen reagerer kanskje på at jeg ikke selger aksjefond, når flere av disse har falt nesten 20 % så langt i år. Det er sjelden smart å selge aksjefond "på vei ned", men heller en anledning til å kjøpe flere andeler til en rimeligere pris. På samme tid vil jeg over tid vurdere de aksjefondene som viser seg lite robuste i nedgangstider, om de er verdt å beholde i årene som kommer. Først og fremst er jeg imidlertid langsiktig!

- Den oppmerksomme leser vil nok allikevel se at jeg har dreid porteføljen forsiktig i retning av mer indeks over tid. Indeksdelen var på ca 70 % i starten av året, og er nå på i overkant av 73 %.

- Indeksfond: ca 70-75 % av porteføljen. Her vil det sjelden bli gjort endringer det meste settes i et globalt indeksfond.Jeg har 5 indeksfond i porteføljen, som dekker de fleste regioner og børser i verden. Dette sikre diversifisering. Hovedvekten i mine investeringer vil ligge her.

Indeksfondene er (andelen i prosent er av indeksdelen av porteføljen): - KLP AksjeGlobal Indeks P (65 %)

- KLP AksjeFremvoksende Markeder Indeks P (10 %)

- KLP AksjeGlobal Small Cap Indeks P (10 %)

- KLP AksjeNorden Indeks P (10 %)

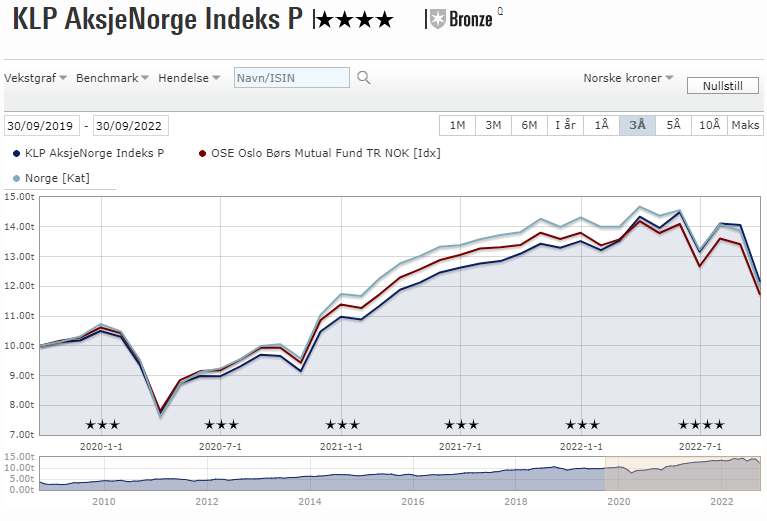

- KLP AksjeNorge Indeks P (5 %)

- Aktivt forvaltede fond: ca 25-30 % av porteføljen. Her vil det tidvis bli bytte av fond, men planen er pr i dag slik:

- 1 faktorfond - Fondstypen er en mellomting mellom indeksfond og aktivt forvaltede fond. Disse fondene lar algoritmer bestemme hvilke selskaper de skal investere i, basert på en rekke faktorer ved selskapene som verdi, størrelse, momentum og lav volatilitet/svingning.

- 1 utbyttefond - Fondstypen kjøper typisk aksjer på Oslo Børs, der det legges hovedvekt på defensive egenskaper som kvalitet og utbytte.

- 2-3 Bransjefond - Fondstypen dekker typisk bransjer som teknologi, energi, bærekraft, helse, bioteknologi og eiendom. Mitt krav til slike fond er at de primært skal være bredt globalt eksponert og ha minst 3 stjerner hos Morningstar.

- Pr i dag investerer jeg i bransjefond innen finans, teknologi og energi/råvarer.

- Endringer kan bli gjort - i hovedsak i den aktive delen av porteføljen - i løpet av året, men planen er å ha aksjefondene "for alltid". Jeg pleier å bruke god tid og gjøre grundige vurderinger, før jeg tar nye fond inn i porteføljen. Det er heller ikke uvanlig at aktivt forvaltede fond i perioder kan levere både ekstra sterkt og svakt, men det er troen på fondets mandat, de aksjer fondet eier og forvalterens kompetanse, som bør styre hvor lenge du eier fondet. Dette betyr at jeg hovedsakelig gjør endringer i forbindelse med overgang til et nytt år, og da primært i den aktive delen av porteføljen.

- Du bør gjøre litt forarbeid før du velger et fond til porteføljen:

- Hvordan velge riktig aksjefond? (bloggen, 17.07.20)

- Hvordan bygge en diversifisert portefølje av aksjefond? (bloggen, 20.03.22)

- Gjennom aksjefondene, og da ikke minst gjennom indeksfondene i min portefølje, eier jeg aksjer i ca 8000 små, mellomstore og store selskaper i hele verden. Detaljene kan du se i et regneark delt via Google Drive. Her finner du askjefondenes ti største plasseringer, samt en oversikt over antall aksjer i alle fond jeg er investert i.

- Jeg er opptatt med en god fordeling mellom såkalte vekst- og verdiaksjer, samt store og små selskaper, noe som vises mer i detaljert lenger nede i rapporten (aksjestil), basert på analyseverktøy fra Morningstar.

- Min investeringsstrategi oppsummert på kortest mulig vis er:

- Hold deg til planen din!

- Spar systematisk og jevnlig!

- Spre investeringene dine!

- Sitt gjennom opp- og nedturer i markedene!

- Og mitt hovedbudskap er at de fleste bør ha et globalt indeksfond som fundament for sin portefølje!

- Indeksfond som investeringsstrategi (bloggen, 15.05.21)

- Hvordan velge riktig indeksfond? (bloggen, 10.11.21)

Porteføljeoversikt

Avkastning for aksjefondene i porteføljen

Avkastning Indeksdel av portefølje (YTD): | - 8,45 % |

Avkastning Aktiv del av portefølje (YTD): | - 3,15 % |

Totalavkastning portefølje (YTD): | - 6,94 %* |

Verdensindeksen (YTD): | - 21,17 %** |

- Fordeler og ulemper ved å spare i valutasikrede aksjefond (bloggen, 04.04.20)

Detaljer for hvert aksjefond fra Morningstar (sortert på aksjefond)

Porteføljedata: Regioner, Sektorer, Aksjestil og Aksjestatistikk

Data er basert på at porteføljen inkludert fordelingen av fondene vedlikeholdes i Portfolio Manager hos Morningstar og analysene gjøres ved hjelp av verktøyet X-Ray. Jeg har oppdaterer hver måned følgende analyseresultat fra dette verktøyet for hele min portefølje:

- Verdensregioner - hvilke regioner, land og markeder porteføljen dekker.

- Aksjesektor - hvordan selskapene i fondene er fordelt på ulike sektorer.

- Aksjestil - fordeling mellom små, mellomstore og store selskaper i porteføljen, samt fordeling mellom verdi- og vekstselskaper.

- Aksjestatistikk - oversikt over gjennomsnittlig pris/fortjeneste (P/E), pris/kontantstrøm (P/CF) og pris/bokverdi (P/B), for selskapene i de ulike fondene.

Vil du lære mer om hvordan du selv kan bruke et slikt porteføljeverktøy?

- Hvordan gjøre enkle analyser av aksjefond? (bloggen, 05.04.21)

Måneden oppsummert

- KLP AksjeGlobal Indeks P: 2,10 %

- KLP AksjeGlobal Small Cap Indeks P: 3,09 %

- KLP AksjeNorden Indeks P: 3,22 %

- KLP Aksje Fremvoksende Markeder Indeks P: - 7,25 %

- KLP AksjeNorge Indeks P: 6,53 %

- Storebrand Global Multifactor (faktorfond): 3,65 %

- Odin Global C: - 0,71 %

- DNB Finans: 5,09 %

- Carnegie Listed Private Equity A: 3,40 %

- Lannebo Teknik (teknologifond): - 0,60 %

- JPM Global Natural Resources A: 5,92 %

- Fondsfinans Utbytte (utbyttefond): 6,36 %

Hva jeg vurderer å gjøre videre i 2022?

- Primært å holde meg til planen, men jeg vurderer å ta inn et helsefond i porteføljen. Da vil sannsynligvis de fondene, som har vist seg mindre robust i 2022, bli tatt ut av porteføljen. Her har jeg ikke noe hast! Helseindeksen viser seg å være noe mer robust når verden er urolig og det er store fall på børsene. Disse selskapene tjener penger nesten uansett. Det er interessant å se hvordan sektorer oppfører seg når det er krevende tider, og her ser det positivt ut for helsesektoren. Sektoren må oppfattes som defensiv, noe som innen økonomi beskriver en aksje som er stabil, eller lite utsatt for konjunktursvingninger. Jeg har skrevet mer grundig om dette i en egen artikkel:

- Kan et helsefond være et sunt tilskudd til porteføljen? (bloggen, 21.04.22)

- Det er mulig jeg også gjennomfører en konsolidering av porteføljen fra nyttår, blant annet gjennom å ha færre indeksfond og en enda mer konsentrert aktiv porteføljedel. Jeg har i dag litt for mange fond, selv om det ikke finnes noen fasit for dette. Det er nok med 10 fond!

- Det kommende kvartalet kommer jeg også til å fase inn et par rentefond i porteføljen og ser med spesiell interesse akkurat nå på de som er listet under. Jeg vil komme tilbake med konklusjon og begrunnelse for valg senere.

Detaljert oversikt over aksjefondene i porteføljen

Kravene til et aksjefond, som kommer på denne listen, er stort sett at de skal ha minst 3 stjerner hos Morningstar; aller helst 4 eller 5, og IKKE allerede være en del av fondsporteføljen min. De skal også være tilgjengelig på de største spareplattformene (Sbanken, Nordnet, Kron og DNB). Du vil også av denne grunn ikke finne plattformspesifikke fond, som typisk er noen indeksfond som bare finnes hos Nordnet eller Kron.

Kort forklaring Morningstar-stjerner:

Morningstar Rating baserer seg på fondenes historiske avkastnings- og risikotall fratrukket kostnader. Tildeling av stjerner, fra en til fem, skjer relativt innenfor den kategorien som fondet tilhører. "Morningstar Rating har som hovedmål å kunne raskt skille ut de forvalterne som har skapt historisk merverdi i forhold til sine konkurrenter". De 10 prosent beste fondene får fem stjerner, 22,5 prosent får fire stjerner, 35 prosent får tre stjerner, 22,5 får to stjerner de siste 10 prosent får en stjerner. Alle fond som er tilgjengelig for salg i Europa kategoriseres og vurderes opp mot hverandre. Aksjefond som er yngre en tre år får ikke tildelt stjerner.

Jeg vurderer også kostnaden på fondet, før de plasseres på kandidatlisten.

Artikler med hjelp og verktøy for valg av "riktig" aksjefond:- Kjenn ditt aksjefond - Hvilke ord og uttrykk bør jeg vite hva er? (bloggen, 12.07.20)

- Hvordan velge riktig aksjefond? (bloggen, 17.07.20)

- Hvordan gjøre enkle analyser av aksjefond? (bloggen, 05.04.21)

- Hvordan bygge en diversifisert portefølje av aksjefond? (bloggen, 20.03.22)

- Kjenn ditt aksjefond - Hvilke ord og uttrykk bør jeg vite hva er? (bloggen, 12.07.20)

- Hvordan velge riktig aksjefond? (bloggen, 17.07.20)

- Hvordan gjøre enkle analyser av aksjefond? (bloggen, 05.04.21)

- Hvordan bygge en diversifisert portefølje av aksjefond? (bloggen, 20.03.22)

- Indeksfond*:

- KLP AksjeUSA Indeks P (USA indeksfond)

- KLP AksjeEuropa Indeks P (Europa indeksfond)

- KLP AksjeGlobal Mer Samfunnsansvar P (Globalt indeksnært etisk fond)

- DNB Global Industrisektor Indeks (Globalt indeksnært indeksfond industri)

- DNB Global Materialsektor Indeks (Globalt indeksnært indeksfond materialer)

- Det er fullt mulig å dekke alle markeder med 1 indeksfond; hvis du vil ha superenkel sparing i aksjefond. Da har du disse 2 alternativene, som vil gi nokså lik avkastning:

- Storebrand Indeks - Alle Markeder (Globalt indeksfond + Fremvoksende markeder)

- KLP AksjeVerden Indeks P (Globalt indeksfond + Fremvoksende markeder)

* Indeksfond fra Nordnet og Kron er ikke tatt med, da disse ikke tilbys på alle plattformer. - Regioner:

- Alfred Berg Gambak (Norge)

- Storebrand Verdi (Norge)

- DNB SMB (SmallCap Norge)

- JP Morgan Emerging Middle East (Midt Østen)

- Fidelity Funds - India Focus Fund (India)

- Nordea Stabile Aksjer Global Etisk (Globalt og hovedvekt på helseaksjer)

- Storebrand Global Solutions N (Globalt)

- KLP AksjeGlobal Small Cap Flerfaktor P (Globalt faktorfond)

- Bransjefond:

- DNB Miljøinvest (Bærekraft)

- Nordea Climate and Environment (Bærekraft)

- BlackRock Global Funds - World Energy Fund A2 (Energi)

- BlackRock Global Funds - World Healthscience Fund A2 (Helse)

- Fondsfinans Global Helse (Helse)

- DNB Health Care (Helse)

- DNB Teknologi (Teknologi)

- BNP Paribas Funds Disruptive Technology Classic Capitalisation (Teknologi)

- Hvis du vurderer rentefond (risiko-rangeringen er innenfor kategorien rentefond):

- Alfred Berg Nordic High Yield C (Høyest risiko)

- Holberg Kreditt A (Høyest risiko)

- Fondsfinans Kreditt (Høyest risiko)

- Forte Obligasjon (Middels risiko)

- Landkreditt Høyrente (Middels risiko)

- Arctic Return Class L (Lav risiko)

- KLP FRN P (lav risiko)

Fondsoversikter

Nyttige artikler, podcaster og webinar om fond fra Twitter-feed min - @sveinfr

- Podcast: Resultatgrus, indeksstyrke og fremvoksende markeder (DNB Utbytte, 29.10.22)

- Podcast: Hva betyr statsbudsjettet for dem som sparer i aksjer og fond? (Pengerådet, 19.10.22)

- Podcast: How Warren Buffett became known as the greatest investor to ever live - part 1 (We Study Billionaires, 10.10.22)

- Podcast: How Warren Buffett became known as the greatest investor to ever live - part 2 (We Study Billionaires, 17.10.22)

- Podcast: Warren Buffett`s 12 investment principles (We Study Billionaires, 24.10.22)

- Webinar: Kvalitetsselskaper til fornuftig pris - Fondsfinans Utbytte (Fondsfinans, 20.10.22)

- Webinar: Hvorfor eie pengemarkedsfond? (Holberg, 26.10.22)

- Går mot historisk måned for Dow Jones (Finansavisen, 30.10.22)

- Investors should look for the bear market to be over in the first quarter of 2023, Morgan Stanley's Mike Wilson says (MarketsInsider, 26.10.22)

- After $13 Trillion Stock Crash, Signs of a Turn Are Now Mounting (YahooFinance, 23.10.22)

- Wall Street-revansj i emning - Bunnen er nær, mener flere investeringsbanker (Kapital, 21.10.22)

- Stocks look ready to rally in early 2023 with fund managers holding more cash than at any point in the last 21 years, BofA says (MarketsInsider, 18.10.22)

- Asia could be a bright spot amid global downturn next year, economists say (CNBC, 17.10.22)

- Inflasjonstall ga "tidenes reversering" i markedet (DNB Nyheter, 14.10.22)

- Inflation increased 0.4% in September, more than expected despite rate hikes (CNBC, 13.10.22)

- Remembering The 1987 Crash (Carson Group, 13.10.22)

- Sparing i urolige tider - Pust med magen, og ikke selg i panikk! (Verdipapirfondenes Forening, 12.10.22)

- Here’s how you’ll know stock-market lows are finally here, says legendary investor who called ’87 crash (MarketWatch, 10.10.22)

- Usikre tider - «Få ting er sikkert i livet, bortsett fra døden og skatt», sa Benjamin Franklin (Søderberg&Partners, 07.10.22)

- Comparing the Speed of U.S. Interest Rate Hikes 1988-2022 (Visual Capitalist, 06.10.22)

- Neon swans, lobsters, and known unknowns: 6 experts warn markets are at breaking point - and the financial system may be starting to crack (MarketInsider, 06.10.22)

- September 2022 - Største nettosalg av fond siden mars 2020 (Nordnet, 04.10.22)

- – En syretest for mange investorer - Det at en langsiktig investeringshorisont øker sannsynligheten for å måtte gjennomleve kriser og nedturer er underkommunisert (Finansavisen, 02.10.22)

Det ene bildet!

Det ene sitatet!

- Hvor lenge varer et Bear marked ("nedgangsmarked")? (21.10.22)

- Hvordan komme i gang med sparing i fond? (12.10.22)

- Når er et rentefond aktuelt for porteføljen? (06.09.22)

- Hvordan lykkes med sparing? (19.08.22)

- Lær av de beste og lag en enkel investeringsstrategi! (24.06.22)

- Kan et helsefond være et sunt tilskudd til porteføljen? (21.04.22)

- Hvordan bygge en diversifisert portefølje av aksjefond? (20.03.22)

- Hva med å ta inn et utbyttefond i porteføljen? (19.02.22)

- En helsesjekk av din fondsportefølje (19.01.22)

Rapporter fra 2022

- Månedsrapport for fondsporteføljen september 2022

- Månedsrapport for fondsporteføljen august 2022

- Kort status fondsporteføljen for juli 2022

- Halvårsrapport for fondsporteføljen 2022

- Månedsrapport for fondsporteføljen mai 2022

- Månedsrapport for fondsporteføljen april 2022

- Månedsrapport for fondsporteføljen mars 2022

- Månedsrapport for fondsporteføljen februar 2022

- Månedsrapport for fondsporteføljen januar 2022

- Årsrapport for fondsporteføljen 2021

Ansvarsfraskrivelse (disclaimer): På denne bloggen gir jeg ingen råd, men deler kunnskap og erfaringer. Du må gjøre dine egne valg når du skal gjøre dine investeringer. Agerer du på synspunkter eller kommentarer på bloggen, må du ta ansvar for det selv. Det kan også oppstå feil i artiklene, da detaljene til tider er mange og noe kan "glippe". Da er jeg takknemlig for tilbakemelding på det!

Hei!

SvarSlettTakk for en veldig fin blogg, der jeg som relativt fersk fonds-sparer har lest og lært mye av dine innlegg.

Jeg ser du stort sett har indeksfond i KLP, noe jeg selv har. Når jeg skulle sette opp faste spareavtaler, ser jeg at minimumsbeløpet stort sett er 500 kroner, noe som for meg vanskeligjør å spre den faste månedlige sparingen. Jeg har satt av 1000 kroner til dette, som jeg hittil kun har satt inn i mitt globale fond (som riktignok er i DNB, mens de andre er i KLP). Jeg vurderer altså å bytte til DNB sine fond, da de har et minimumsbeløp på 100 kroner.

Er det kun pris som gjør at du har valg KLP-fondene? Eller er det andre faktorer? Jeg ser de gjerne har én høyere stjerne hos Morningstar, men er ikke de fleste indeksfond ganske så like?

Hei og takk for spørsmål!

SlettDu skriver ikke hvilken plattform du bruker i dag, men DNB tilbyr helt ned i 100 kr, som du sier, og Sbanken har et minstebeløp på kr 300. Du kan imidlertid helt fint sette opp en spareavtale på 1000 kr (som er et flott månedlig beløp) og fordele dette prosentvis ut på så mange fond du bare vil. Det skal ikke ligge noen hindring her. Har du prøvd det? Det høres rart ut at du må investere 500 kr for å få kjøpt andeler, men ikke så unormalt at hele avtalen må være på minimum 500 kr.

Det er pris på det tidspunktet jeg satte opp mine spareavtaler, som ligger til grunn for mitt valg av indeksfond fra KLP. Skulle jeg valgt nå, hadde jeg heller tatt inn Storebrand Global Indeks og Storebrand Nye Markeder, da disse nå er billigere enn KLPs tilsvarende fond. Det er kun KLP som har Small Cap indeksfond, som investerer i 4000 små og mellomstore bedrifter i hele verden. Så det er begrunnelsen for akkurat det valget.

Vennlig hilsen Svein

Hei,

SvarSlettFin blogg og du har!

Kan du si hvilken plattform du bruker for indeksfondene dine, og hvordan du ser på det å flytte fond/ASK fra en plattform til en annen hvis like eller tilsvarende fond finnes rimeligere der?

Eksempel 1. Hvis man har en ASK i Nordnet og i den har 100 % Nordnet Global indeks ESG til kostnad 0,19%. Burde man flytte den ASK’n til Kron og velge Kron Global indeks til kostnad 0,15%? De følger ikke eksakt samme referanseindeks, men ettersom jeg kan se er de veldig like.

Eksempel 2. Hvis man har en ASK hos KLP med 100 % KLP Aksjeglobal Indeks P til kostnad 0,18%. Burde man flytte den ASK’n til Sbanken og velge Storebrand Global Indeks til kostnad 0,16%? De følger samme referanseindeks.

I eks 1 er min erfaring at man er ute av markedet i lengere tid enn i eks 2. Fordi i eks 1 må Nordnet fondet først selges, deretter flytte pengene for så å investeres når de kommer til Kron. Dette tar noen flere dager, mens i eks 2 blir fondsandelene flyttet siden KLP fondet også er tilgjengelig hos Sbanken. Så i det eks er man ikke ute av markedet i tiden det tar å flytte selve ASK’n. Man er kun ute av markedet i den korte tiden Sbanken i etterkant bruker på å utføre bytte fra KLP fondet til Storebrand fondet.

Ville du i begge eksemplene flyttet for å spare kostnader, eller er risikoen ved å være ute av markedet for stor til at det er verdt det? Man vet jo aldri. Plutselig blir Nordnet og KLP de billigste i klassen, og da er man i gang igjen 😊

Hei og takk for spørsmål!

SvarSlettMine fond har jeg hos Sbanken. Det er helt uproblematisk å flytte en ASK-konto fra en plattform til en annen, MEN vær oppmerksom på at enkelte aktører tar gebyrer, det kan ta noe tid og avkastningshistorikken din vil bli nullstilt.

De eksemplene du nevner dreier seg om så pass marginale kostnader at jeg ikke ville tatt meg bryet for akkurat disse fondene sin del, men hvis eksempelvis dine totale avgifter på den plattform du bruker er for store (eks om du bruker en sparebank el.l. - noen av disse er nokså dyre), så kan det selvsagt i et langt perspektiv lønne seg og være smart.

Oppsummert så synes jeg du skal ha "mer å hente" på en flytt enn marginale kostnader for et indeksfond. Slik jeg ser det. Er det imidlertid slik at funksjonalitet, utvalg og prisbilde ikke er attraktivt nok for deg, så ville jeg vurdert det. Å bytte fond hos eks Sbanken, tar sjelden lenger enn 2-3 dager. Så hvis du ønsker å gjøre det internt på en plattform du allerede er på, så er jo det å foretrekke. Som du nevner er indeksfondene til Storebrand svært gunstig priset hos Sbanken. Samtidig tenker jeg at hvis det er snakk om 0,16 eller 0,18, så er det ikke mye vi tross alt snakker om. Det koster da 1600 kr pr år for 1 mill hos Storebrand og 1800 for tilsvarende fond fra KLP. Ikke all verdens.

Anyway er det positivt at du er kostnadsbevisst på dine fond og jeg sier jo: Velg alltid det billigste indeksfondet!

Vennlig hilsen Svein

Hei Svein,

SvarSlettTakk for en fin blogg!

Litt ny i gamet her og søker råd der jeg kan:)

Jeg har en portefølje plassert i ASK som består av indeksfond innen følgende kategorier:

* KLP AksjeGlobal indeks N

* KLP AksjeNorden Indeks N

* Sparebank 1 Indeks Global N

* Storebrand Indeks - Alle Markeder N

* DNB USA Indeks N

Høres dette ut som en grei portefølje ? alle har en årlig kost gjennom banken på 0,10%

( Jeg har vurdert DNB Global indeks N opp i mot KLP da de er priset likt )

KLP AksjeVerden er marginal dyrere enn Storebrand Alle markeder 0,13% vs 0,10%

:-)

Edit: KLP Aksjeverden Indeks N er vurdert ift. Storebrand Alle Markeder N derfor ble den listet opp tilslutt:) beklager litt rotete melding.

SvarSlettHei og takk for spørsmål!

SvarSlettFor det første så må jeg si at hvis du betaler kun 0,10 % for dine indeksfond, så er det svært gunstig priset. REtt og slett litt usikker på om det kan stemme, men henvis meg gjerne til en prisliste for dette, så jeg kan se litt på det. Da vil jo dette være svært konkurransedyktig sett i forhold til de plattformer jeg pr i dag kjenner, som er regnet for å være blant de rimeligste.

Så til det du egentlig spør om! :-)

Du trenger egentlig kun 1 globalt indeksfond, da disse stort sett følger samme indeks. Derfor kan du si at du enten kan ha denne porteføljen:

KLP AksjeGlobal indeks N

KLP AksjeNorden Indeks N

DNB USA Indeks N

Storebrand Indeks - Nye Markeder (det fondet dekker kun fremvoksende markeder)

eller kun

Storebrand Indeks - Alle Markeder N

og du har dekket alle 50 markeder gjennom 1 fond.

USA ser jeg ikke som nødvendig å ha i tillegg til et globalt indeksfond, da ca 70 % av et globalt indeksfond er nettopp USA. Bare så det også er nevnt.

Vennlig hilsen Svein