På sosiale medier kommer det tidvis følgende spørsmål: Hvordan sparer man egentlig i fond? Jeg ønsker å spare i fond for barna mine, men kan ikke noe om det. Har aldri spart i fond før. Hvordan skal jeg komme i gang?

Dette synes jeg kvalifiserer for en artikkel, der jeg vil sette sammen litt av det jeg har nevnt i en rekke andre artikler tidligere, for nettopp å besvare dette spørsmålet på en praktisk og utfyllende måte. La det være sagt: Du får i de fleste tilfeller god hjelp til dette på din fondsplattform, men siden det også finnes noen "feller" her, velger jeg å starte med en litt grundig introduksjon. Deretter skal vi til slutt vise noen eksempler på hvordan du rent praktisk kan komme i gang på 3 kjente spareplattformer.

Vil du lese første artikkelen om dette, som ser mer fundamentalt på det å spare og sette av penger, så kan du lese denne artikkelen først: Hvordan lykkes med sparing?

Når er det egentlig aller mest gunstig å spare i fond? Akkurat nå, er mitt svar. Akkurat nå i 2022 har de største børsene i verden falt mellom 25 og 35 %. Sånn sett er det gunstig å starte fondssparing nå, men det er ikke det jeg mener. Du vil finne mer om dette senere i artikkelen, der du vil se at fondssparing er et langsiktig prosjekt, hvis du skal lykkes. Du bør gjerne ha en sparehorisont på minst 5-10 år, og gjerne mye lenger. Start når du er ung!

"The best time to invest is when you have money.

This is because history suggests it is not timing which matters, it is time"

(John Templeton)

Et sparemål er en smart start

Å ha et mål for sparingen, vil bidra til fokus og at du får på plass et tidsperspektiv for dine investeringer. Det kan være viktig for å ha den tålmodighet og utholdenhet som kreves. Det er helt avgjørende for å lykkes med sparing. Har du et konkret mål, så er det rett og slett enklere å prioritere sparingen.

Dette kan være mål som:

- Egenkapital til kjøp av første bolig.

- En lengre ferie.

- En utdanningspermisjon.

- Kjøp av hytte eller båt.

- Sparing til barn eller barnebarn.

- Pensjonssparing.

Fast sparing er et must

Når du får inn lønn på konto, så skal du få et helt praktisk råd, for å lykkes med jevnlig sparing. Sett opp faste overføringer til ulike kontoer, der ulike utgifter håndteres. Dette kan helt enkelt være direkte overføring til:

- Lån (få satt opp trekket på alle lån nært opp til den dagen du mottar lønn)

- Regningskonto (her belastes alle faste regninger).

- Sparekonto (her legger du inn faste trekk til spareavtaler)

- Forbruks- eller kortkonto (løpende utgifter for øvrig, der lønnen ofte kommer inn)

På denne måten er sparingen "ute av syne". Den er automatisert. Du ser den ikke, men den går av seg selv. Måned for måned. Dette er en liten enkel hemmelighet. Å la sparing bli en del av dine utgifter og ikke det du har til overs.

"Do not save what is left after spending, but spend what is left after saving"

(Warren Buffett)

Langsiktig sparing kan gjøre økonomiske underverk

Nå må du holde på hatten, da du nå blir presentert for det som Albert Einstein kalte for verdens 8. underverk: Rentes rente effekten. Dette er ungdomsskolematematikk (da vi ikke skjønte egentlig hvor fantastisk dette er) satt litt i system ved hjelp av Excel.

La oss se på rentes-rente-effekten for en del utvalgte spare-scenarioer.

Det er viktig å presisere at dette er illustrasjoner og basert på ulike avkastnings-scenario. Du skal ha en del penger på konto for å få 2 % rente, 5 % er en veiledende avkastning for rente-, obligasjons- og kombinasjonsfond. Og 10 % avkastning er det Verdensindeksen har gitt i gjennomsnitt de siste 50 år.

Vi skal begynne med å se på hvordan

et sparebeløp på 300, 1000, 3000, 5000 og 10 000 kroner pr måned, utvikler seg med henholdsvis

2 % avkastning over 5, 10, 15, 20, 30 og 40 år.

For å illustrere rentes-rente-effekten, så har du med 1000 kr pr måned i 40 år totalt spart kroner 732 368 kroner, der 480 000 av dette er det du har spart. Resten er rentes-rente-effekt.

Vi skal se videre på hvordan

et sparebeløp på 300, 1000, 3000, 5000 og 10 000 kroner pr måned, utvikler seg med henholdsvis

5 % avkastning over 5, 10, 15, 20, 30 og 40 år.

For å illustrere rentes-rente-effekten, så har du med 1000 kr pr måned i 40 år totalt spart kroner 1 496 932 kroner, der 480 000 av dette er det du har spart. Resten er rentes-rente-effekt.

Vi skal til slutt se på hvordan

et sparebeløp på 300, 1000, 3000, 5000 og 10 000 kroner pr måned, utvikler seg med henholdsvis

10 % avkastning over 5, 10, 15, 20, 30 og 40 år.

For å illustrere rentes-rente-effekten, så har du med 1000 kr pr måned i 40 år totalt spart kroner 5 580 715 kroner, der 480 000 av dette er det du har spart. Resten er rentes-rente-effekt.

Dette siste eksempelet viser virkelig hvor kraftfull systematisk sparing i aksjefond kan være, basert på en historisk avkastning på i snitt 10 % pr år, og som resultat av den fabelaktige rentes-rente-effekten. Og du skal merke deg at i de siste 10 årene har årlig avkastning i et vanlig globalt indeksfond vært på hele 15 %.

Tiden er din venn ved sparing og ved investering i markedet!Hvorfor indeksfond?

Et aksjefond består av et utvalg aksjer som en forvalter typisk har valgt å investere i. Det kan bestå av eksempelvis 20, 50 eller 70 selskaper. Kjøper du dette aksjefondet vil avkastningen til fondet være lik hvordan det går med disse selskapene på børs. Et indeksfond er derimot passivt og består ikke av et visst utvalg av aksjer, men av alle aksjene i en gitt indeks. En indeks kan bestå av de 500 største selskapene i USA. Kjøper du fondet som følger denne indeksen investerer du typisk i de 500 største selskapene i USA. Målet til fondet er ikke å slå indeksen, noe aktivt forvaltede fond typisk prøver på, men å levere avkastning tilsvarende aktuell indeks, som kan være Oslo Børs, børser i USA eller børser i Asia. Avkastningen fra indeksfond er derfor lik børsens avkastning minus (de svært lave) gebyrene, verken mer eller mindre.

Hovedforskjellen mellom indeksfond og aktivt forvaltede aksjefond er måten de forvaltes på. Enkelt sagt så forvaltes indeksfond såkalt passivt. Det eneste formålet med forvaltningen er å følge utviklingen til en underliggende indeks. Passiv forvaltning innebærer dermed ikke noe menneskelig skjønn eller vurderinger om hvilke individuelle aksjer som kommer til å skape god eller dårlig avkastning. Hvor mye som skal investeres i hver aksje bestemmes av algoritmer eller en datamaskin, som er programmert til å fordele midler i henhold til sammensetningen av en bestemt indeks. Det kan for eksempel være Oslo Børs hovedindeks, den amerikanske S&P 500, eller en hvilken som helst annen indeks i verden. Indekser skal vi komme tilbake til.

I et indeksfond vil du derfor få:

- En bred og sammensatt investering.

- Investering i svært mange selskaper gjennom et aksjefond.

- Markedsavkastningen, da fondet er designet for å følge en gitt aksjeindeks.

- Lave forvaltningskostnader for porteføljen din. Mer til deg og mindre til forvalter.

Han som regnes som indeksfondets far, John Bogle, og som etablerte de første indeksfondene på 1970-tallet i USA, sa en gang: «Investorer burde heller kjøpe hele høystakken enn å lete etter nålen» og at «Historien har vist at det er ekstremt vanskelig å slå markedsavkastningen år ut og år inn».

Flere både internasjonale og norske undersøkelser har slått fast at det er vanskelig for aksjefond som forvaltes aktivt av en forvalter og har en mye høyere forvaltningsavgift enn et indeksfond, å slå indeksen over tid. En norsk undersøkelse, utført av Forbrukerrådet i 2018 og oppdatert i 2020, konkluderer med følgende: «Oppdateringen av tallmaterialet viser nedslående resultater for de aktive globale aksjefondene. Målt mot sine respektive referanseindekser har de aktive globale aksjefondene samlet sett gitt -1,43 % (negativ) årlig differanseavkastning siste 20 hele kalenderår samt første kvartal 2020. Dette er en forverring i forhold til den forrige undersøkelsen som viste -0,89 %. Nesten hele forverringen kan forklares med at de aktive fondene tapte betydelig mot sine referanseindekser i både 2018 og 2019.»

En naturlig innvending mot dette er: Ja, men det finnes jo aktivt forvaltede aksjefond, blant annet noen norske, som har slått indeksen. Det er helt riktig, men det er bare et problem, som en norsk professor som studerte 33 norske aksjefond fant ut: "

Det er ikke spor av at en forvalter som er flink i ett år, vil være det over tid. Det er som et terningkast". Det er derfor svært vanskelig å velge disse vinnerfondene. Det er som å finne nålen i høystakken, som den kjente amerikansk investoren Jack Bogle har sagt. Han sier også: Kjøp heller høystakken!

Hva når markedet faller?

Uro i verdensøkonomien, og da spesielt i land som USA og Kina, vil slå ut i aksjemarkedene og påvirke din sparing og kapital. Og du vil tidvis bli bekymret og bli fristet til å selge deg ut. Store sykdomsutbrudd, som sars-utbruddet i Kina i 2002 og korona-viruset i 2020, slår kraftig ut i aksjemarkedene. Terrorangrepene i september 2001 i USA sendte aksjekursen rett ned både i Norge og i resten av verden. På bare 2 uker falt hovedindeksen på Oslo Børs 15 prosent. Og krigen i Ukraina og en løpsk inflasjon, gjør at vi nå opplever historiske fall, ikke minst i det amerikanske aksjemarkedet. Hva som ligger foran oss av overraskende hendelser som kan påvirke markedene nå, vet vi lite om.

Da er det viktig å ha en holdning til dette! En grunninnstilling, vil jeg nesten kalle det. Avkastningen fra Verdensindeksen de siste 50 år - her fra Holberggrafene - illustrerer på en ypperlig måte hvorfor langsiktig sparing er hemmeligheten til suksess, og at det er helt meningsløst å forsøke å time markedet. Når skal du gå ut? Når skal du gå inn? Veldig mange ender med å kjøpe "på topp" (til høyest pris) og "selge på bunn" (til lavest pris).

I et intervju med

Dagens Næringsliv sier investeringsdirektør Alexandra Morris i

Skagenfondene: "

I et nervøst marked vil en typisk få store reaksjoner på all ny informasjon som kan tolkes negativt. Samtidig oppfordrer vi folk til å ikke la seg forstyrre av kortsiktige svingninger og sitte i ro". Dette kan suppleres med et råd fra Verdipapirfondenes forening: "

Når kursene raser er det lett la seg rive med av den rådende frykten. Men det dummeste du kan gjøre er å selge i panikk. Det er nettopp ved å fortsette sparingen, også i urolige tider, at du kan forvente å få mer igjen for å sitte med penger i aksjemarkedet enn på bankkontoen".

Erlend Fredriksen, porteføljeforvalter i DNB, tok for seg den faktiske utviklingen på Oslo Børs fra 1983 og fram til 1. mars i 2020. Han studerte hvor sannsynlig det var med gevinst om du sparte ett tilfeldig år, to tilfeldige sammenhengende år, tre tilfeldige sammenhengende år og så videre, helt opp til tilfeldige tiårsperioder.

Konklusjonen var:

Lar du sparepengene stå i åtte år, er risikoen ekstremt lav, sier han. Og går du opp til ti år, skal du vite at den årlige gjennomsnittsavkastningen har vært nesten 10 prosent i alle tiårsperiodene, med lite variasjon.

Så "tiden er din venn" for igjen å sitere DNB, og den ovenfor nevnte analysen ga denne grafikken:

(Sannsynlig avkastning for hhv. 1-, 2-, 3-, 4-, 5-, 6-, 7-, 8-, 9- og 10-års perioder på Oslo Børs. Foto: Graf utarbeidet av DNB Asset Management) Hvordan komme i gang med min første spareavtale?

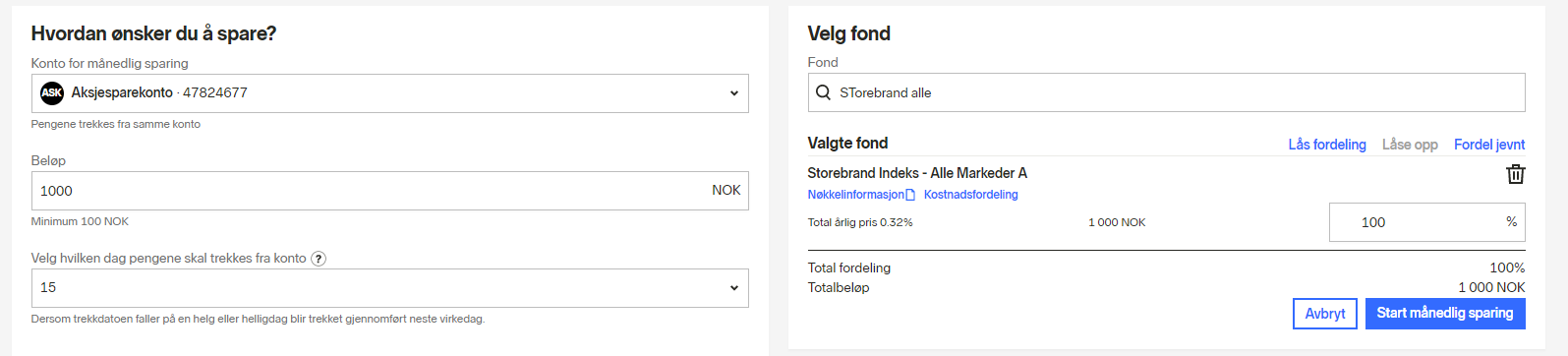

La oss nå endelig se helt praktisk på hvordan du setter opp en spareavtale i fond. Gjennom en spareavtale kjøper du andeler i ett eller flere fond gjennom automatiske trekk. På spareplattformen kan du når som helst endre sparebeløpet, trekkdato eller stoppe trekket. Minste beløp for en månedlig spareavtale er ofte et sted mellom 100 og 300 kroner. Du trenger ikke å ha oppsparte midler for å komme i gang, men kan begynne fra 0.

- Jevn sparing reduserer risikoen for å være spesielt uheldig med tidspunktet for kjøp av aksjer.

- En spareavtale disiplinerer sparingen slik at du også kjøper andeler når pessimismen råder i markedet.

- Månedlig sparing passer godt til de flestes økonomiske situasjon.

De fleste kommer i gang gjennom at spareplattformen tar deg gjennom dette steg for steg. Jeg skal vise deg hvordan du gjør dette hos Nordnet, Sbanken og Kron, som har enkle og raske løsninger for å få satt opp spareavtaler. Husk at det er viktig for alle spareplattformer å formidle den risiko du løper ved å investere i aksjefond, og sørge for at du som kunde forstå dette. Derfor vil du vanligvis få noen spørsmål om dette.

Nordnet

Det meste av dette går av seg selv, og du lar spareplattformen guide deg gjennom noen få steg. Jeg velger å finne et indeksfond jeg vil spare i selv. Du kan også få hjelp til å velge fond. Det finnes ferdige sparepakker hos Nordnet, men da må du gå til deres nye løsning Nordnet One.

Og vipps så er du i gang!

Sbanken

I Sbanken vil du også kunne velge ferdige fondspakker. Du kan også benytte deg av en sparerobot, som er verdens første autoriserte digitale fondsrådgiver. Jeg velger i dette tilfellet en ferdig fondspakke med indeksfond.

Og vipps så er du i gang!

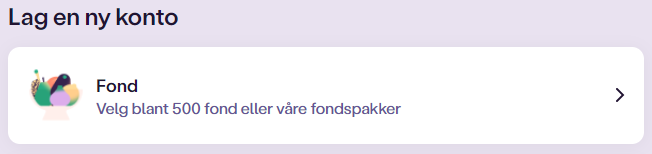

Kron

Du kan hos Kron velge fond selv eller ved hjelp av ferdige fondspakker. Vi velger ferdige fondspakker eller "Krons anbefalinger", indeksfond og vi setter aksjeandel til 100 %. Det er noen steg her jeg ikke viser, men i veiviseren fra Kron er det selvforklarende.

Hos Kron vil du få noen spørsmål til du må besvare, men du er allikevel rimelig raskt i gang. Du ville fått de samme spørsmålene, hvis du eksempelvis benytter spareroboten til Sbanken og ikke en ferdig sparepakke, slik jeg viste i denne gjennomgangen. Spørsmålene er allikevel enkle å besvare, og stilles fordi de må å gi deg best mulig rådgivning, før du gjør dine valg.

Oppsummert ble dette:

- Sett deg et konkret sparemål!

- Sett opp fast automatisk sparing!

- Den fantastiske rentes-rente-effekten!

- Spar i et bredt globalt indeksfond!

- Sitt gjennom opp- og nedturer i markedene!

- Kom i gang og sett opp din første spareavtale i aksjefond!

Da håper jeg du snart er i gang med fondssparing! Det er motiverende, interessant og morsomt. Visste du at fondssparing kan gi deg både mer kunnskap og interesse om samfunnet rundt deg? Det er fordi du naturlig begynner å følge litt mer med på det som skjer både internasjonalt og nasjonalt innenfor samfunn, politikk, økonomi og næringsliv, da alt dette påvirker investeringene dine. En bonus!

Lykke til!

Med vennlig sparehilsen fra Svein - Consilum Futurum! (planlegg for framtiden)

Ansvarsfraskrivelse (disclaimer): På denne bloggen gir jeg ingen råd, men deler kunnskap og erfaringer. Du må gjøre dine egne valg når du skal gjøre dine investeringer. Agerer du på synspunkter eller kommentarer på bloggen, må du ta ansvar for det selv. Det kan også oppstå feil i artiklene, da detaljene til tider er mange og noe kan "glippe". Da er jeg takknemlig for tilbakemelding på det!

Kommentarer

Legg inn en kommentar