Nyttårsforsetter har jeg liten tro på. Gode vaner, disiplin og sparing, derimot, kan gjøre underverker for den personlige økonomien. Da kan du lykkes med å sette av kapital som kan vokse gjennom investeringer. De fleste av oss vinner ikke i Lotto og er ikke født med en "sølvskje" i munnen. Det er vår lønnsinntekt som vil være den primære kilden til sparing for de aller fleste, gjennom hele arbeidslivet. Og her skal det gjøres mange prioriteringer. De fleste har mange faste månedlige utgifter, som boliglån, strøm, transport, forsikring, mat, klær og mye annet. Det er ikke alltid like lett å få satt av noe til sparing. Og begynner man i tillegg å snakke om investeringer, så går gjerne rullgardinen ned for noen.

Jeg vil gå helt praktisk til verks for å ta deg gjennom det som må til for å lykkes med sparing. Mitt poeng er å fremsnakke det å ha en bevisst holdning til sparing. Det trenger ikke være snakk om store beløp, men det er smart å starte tidlig og se etter muligheter for å øke sparingen med årene. Og vi får si som eiendomsmeglerne: Skal du lykkes så handler det om disiplin, disiplin og atter disiplin. Og tid! Tiden er din venn, når du skal investere den kapitalen du har satt av til sparing. Mer om dette senere.

Jeg har også skrevet en fortsettelse av denne artikkelen, som oppsummerer litt de viktigste poengene i denne artikkelen og tar deg videre til en enkel introduksjon til å komme i gang med sparing i fond. Du finner dette i slutten av artikkelen.

Forbruk er ikke noe tema her i den forstand, og egentlig noe jeg er mindre opptatt av. Det er kanskje til og med slik at et bevisst forhold til sparing, kan gjøre at du kan unne deg ting med bedre samvittighet. Fordi du rett og slett allerede har satt av penger til sparing! Samtidig må du selvsagt gjøre noen grep med din hverdagsøkonomi, om du skal lykkes med sparing. Da er det først og fremst viktig å sette seg noen mål og jobbe for å nå disse. Det vil kreve litt av deg. Det handler blant annet om økonomisk disiplin, noe jeg vil komme litt mer tilbake til underveis.

Hvem er dette adressert til? Egentlig alle! Og jeg skal ikke legge skjul på at hvis du får disse prinsippene på plass allerede når du er ung, vil det ha stor betydning for både din sparing og investeringskapasitet gjennom ulike livsfaser. Starter du å spare i fond med 300 kr pr måned når du er 20 år og gjør dette i 40 år, og får i snitt 7 % avkastning, så vil du sitte med ca 750 000 kr når du blir 60 år. Dette er noe så og si alle kan få til. Så kan vi bare tenke oss hva å øke denne månedlige sparingen jevnt og trutt gjennom ulike livsfaser, kan få av betydning for sluttresultatet. Det kan eksempelvis se slik ut, når du sparer i fond:

- 20-årene: 300 kr pr mnd

- 30-årene: 1000 kr pr mnd

- 40-årene: 2000 kr pr mnd

- 50-årene: 3000 kr pr mnd

Ingen engangsbeløp blir satt inn. Det er helt vanlig å sette inn et engangsbeløp i ny og ne, når man har litt ekstra. Det vil selvsagt øke resultatet ytterligere. Dette blir etter 40 år 2 251 328 kroner med 7 % avkastning. Med 10 % avkastning (snittavkastning for Verdensindeksen de siste 50 år) blir det faktisk 4 059 329 kroner. Så her finnes muligheter til å bli rik sakte, da man sjelden blir rik fort.

Hva må så til? La oss se på noen enkle prinsipper basert på egen erfaring.

La sparing bli en vane

I følge Statistisk Sentralbyrå sparte nordmenn i snitt 8 % av inntekten sin i 1. kvartal 2022. Under pandemien fra 2020-2021, var husholdningene oppe i mer enn det dobbelte av dette i sparerate (se illustrasjon under). Sparing handler om å ha en fundamental holdning til de pengene du har til disposisjon. Det er ikke smart å tenke at sparing er å sette av det som er igjen, hvis det er noe, før neste lønning kommer. Da blir det som regel smått med sparing over tid. Ikke fordi det ikke er mulig, men fordi det ikke er en innarbeidet vane eller har blitt en internalisert grunnholdning.

|

Husholdningenes sparerate, sesongjustert fra SSB pr 1. kvartal 2022

|

Hva er så egentlig sparing? "Sparing er innen samfunnsøkonomi det å unnlate å forbruke. I økonomisk litteratur blir sparing definert som den delen av den disponible inntekten til av en enhet eller sektor som ikke blir nyttet til forbruk." (Store Norske Leksikon) Warren Buffett velger å si dette på en annen måte: "Do not save what is left after spending, but spend what is left after saving".

Rent praktisk kan det være smart å sette opp et enkelt budsjett med alle kostnader husholdningen har fordelt pr måned, og deretter vurdere hvor mye du kan sette av til sparing. Sørg for at sparingen blir satt opp i budsjettet som en "utgift til deg selv", som helst trekkes av lønn i det du får den utbetalt. Litt mer om det senere.

Sparing starter altså med at du får full kontroll over inntekter og utgifter! Budsjettet under er et eksempel og hvis det kan være en start for deg, så kan du laste det ned

her.

Dette enkle budsjettet er laget basert på en mal i Excel 365, så for å åpne og bruke det (formlene fungerer ikke skikkelig i et Google regneark), må du gjøre følgende:

- Klikk på link og åpne i Google Docs.

- Velg "Fil" og "Last ned" og deretter "Microsoft Excel".

"Wise spending is part of wise investing. And it is never too late to start"

(Rhonda Katz)

Kvitt deg med dyr forbruksgjeld

Det er ikke noe galt i å bruke kredittkort på en fornuftig måte. Å forklare "fornuftig" ligger utenfor denne artikkelens tema, men da betaler du stort sett alt ved forfall, uten at det påløper renter. Eller du vet at du kan kvitte deg med gjelden når du får eksempelvis får utbetalt feriepenger. Bruker du kredittkort eller forbrukslån slik, er det selvsagt ikke noe problem. Da har du råd til forbruket ditt. Det er her poenget ligger. Begynner det å påløpe renter og denne dyre gjelden vokser, vil det gjøre det vanskelig for deg å sette av kapital til sparing. Rentene er så pass høye at jeg vil anbefale deg å bli kvitt forbruksgjeld, før du starter å sette av penger til sparing. Det er jo ingen vits å sette penger på konto til en rente på 2 % (i beste fall) eller spare i aksjefond med en avkastning på 7-10 % pr år , hvis du samtidig betaler på forbruksgjeld med en rente på 15-20 % pr år.

Dette handler igjen om vaner og holdninger. Det vil si å sette tæring etter næring. Skal du kunne spare, kan du ikke bruke mer enn det du tjener. Slik er det bare!

“Å være en smart forbruker er det første steget mot å bli rik.»

(Mark Cuban)

Skaff deg en buffer(konto)

Å ikke kunne takle uforutsette utgifter, kan hindre sparing. Du kan være helt sikker på at denne type utgifter kommer når du minst venter det: vaskemaskinen ryker, en dyr reparasjon av bilen, restskatt eller en større tannlegeregning. Vi har alle vært der og er der stadig. Da er det smart å ha en bufferkonto for å håndtere disse utgiftene. En bufferkonto, bør etter mitt syn, for de fleste bestå av minst 1 månedslønn etter skatt. Dette kommer imidlertid an på livssituasjon, jobb, hvor mye du eier av ting som kan bli ødelagt og hvor stort behov du har for trygghet i hverdagen. En student trenger sannsynligvis bare noen få tusen kroner på bufferkonto. En familie med barn, hus og bil, må kanskje ha noen titalls tusen til samme formål, uten at jeg vil være noe mer konkret på dette. Dette vil med andre ord endre seg litt med årene og etter hvor mye du eier. Det bør ikke være en så stor sum at du tenker at de heller burde vært investert, og det bør ikke være så lite at du er usikker på om det vil dekke de uforutsette utgiftene, som kan dukke opp i din livssituasjon. Å ha en bufferkonto vil også beskytte dine investerte midler, da du ikke bruker av disse til å dekke uforutsette utgifter.

Levekårsundersøkelsen fra Statistisk Sentralbyrå i 2021 viste at

mer enn 900 000 nordmenn ikke har mulighet til å klare en uforutsett utgift på 19 000 kroner. Her skal vi kun minne om at det er smart å ha en bufferkonto, samtidig som vi har stor respekt for at det er mange mennesker, også i Norge, som faktisk har langt større økonomiske utfordringer enn akkurat det å få system på sparingen. Samme undersøkelse viser blant annet at 16 prosent av befolkningen har svart at de ikke har råd til minst en av disse godene: bytte ut utslitte møbler (9 prosent), bil (6 prosent), gå til tannlegen (4 prosent) eller holde boligen passe varm (1 prosent).

Lag et eller flere konkrete sparemål

Å ha et mål for sparingen, vil bidra til fokus og at du får på plass et tidsperspektiv for dine investeringer. Det kan være viktig for å ha den tålmodighet og utholdenhet som kreves. Det er helt avgjørende for å lykkes med sparing. Har du et konkret mål, så er det rett og slett enklere å prioritere sparingen.

Dette kan være mål som:

- Egenkapital til kjøp av første bolig.

- En lengre ferie.

- En utdanningspermisjon.

- Kjøp av hytte eller båt.

- Sparing til barn eller barnebarn.

- Pensjonssparing.

Disse sparemålene vil ha ulike tidshorisonter og du vil ha flere sparemuligheter for å nå dine mål. Forbrukerrådet har i

Finansportalen laget en fin illustrasjon av hvilke sparemuligheter du har, gitt hvilken risiko du vil ta og hvilken tidshorisont du har.

Vi skal forenkle dette litt og nevne

4 ulike sparemuligheter:

1. Banksparing

Dette er typisk sparemuligheten hvis du skal bruke kapitalen om kort tid, og ikke vil ta risiko. Da kan du plassere pengene på en sparekonto, selv om det gir beskjeden avkastning. Sparehorisonten er da typisk ikke så mye mer enn 1 år.

2. RentefondRentefond er fond som investerer i lånepapirer slik som bankinnskudd og obligasjoner, noe som betyr at fondene investerer i det offentliges (stat og kommuner) eller selskapenes gjeld. Når du kjøper en aksje blir du deleier av et selskap. Når du kjøper en obligasjon låner du ut penger til en stat (statsobligasjon) eller et selskap (kredittobligasjon).

Rentefond, er i likhet med andre typer fond, lovpålagt å spre sine investeringer

på flere papirer og utstedere. Flere av disse fondene tar liten kredittrisiko gjennom eksempelvis investering i rentepapirer utstedt av det offentlige (stat, kommune og statseide bedrifter) og banker. Pengene lånes ut til bedrifter og offentlig sektor. Noen fond tar noe mer risiko gjennom investering i nasjonale eller internasjonale private pengemarkedsfond. Dette er

fondstypen med minst risiko og er aktuell hvis du har

sparehorisont på 1-3 år. Det vil

være er et godt alternativ til å ha kapital på sparekonto.

3. Kombinasjonsfond

Et kombinasjonsfond består av både aksjer og renter. Fordelingen vil variere fra fond til fond, og for samme fond over tid. I definisjonen av fondstypen ligger det at dette er verdipapirfond som normalt har en aksjeeksponering på under 80 %, der resterende beholdning er investert i såkalte rentebærende instrumenter. Avkastning vil typisk være høyere enn for ordinær banksparing og rene rentefond (se punkt 3), men risikoen vil være noe lavere enn i et aksjefond. Kombinasjonsfond kan passe for den som har en sparehorisont på minst 3-5 år, men som ønsker lavere risiko enn gjennom investering i aksjefond.

4. Aksjefond

Enkelt sagt er et aksjefond et fond som setter pengene i en eller flere aksjer. I praksis snakker vi om at et aksjefond er en kollektiv investering i mange forskjellige selskap. Aksjefondet kan ha sitt investeringsunivers innenfor et geografisk avgrenset område (eksempelvis Norge, Norden eller Europa), eller innenfor en spesifikk bransje (eksempelvis sjømat, teknologi eller energi). Vi snakker også om aktivt og passivt forvaltede aksjefond, der indeksfond er et typisk eksempel på et passivt forvaltet fond. Risikoen ved å spare i aksjefond vil være noe lavere enn å investere i enkeltaksjer, men vil være utsatt for svingningene i aksjemarkedet, med tanke på avkastning over kortere tid. Aksjefond kan derfor ha høy risiko, hvis du har en kortsiktig investeringshorisont og passer for den som har en sparehorisont på minst 5-10 år.

Sett opp fast sparing og få pengene "ut av syne"

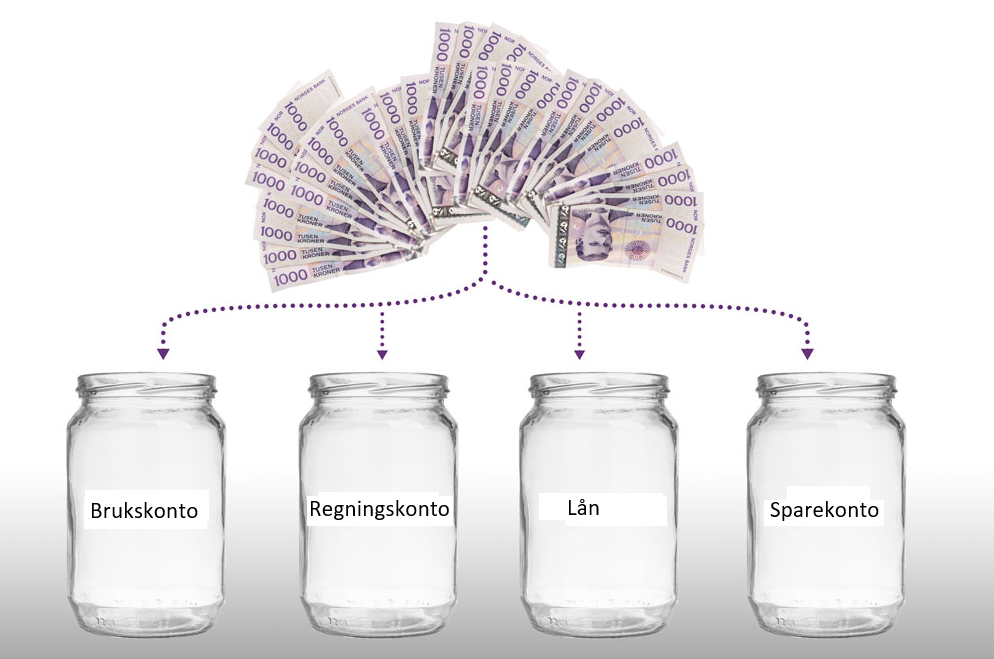

Når du får inn lønn på konto, så skal du få et helt praktisk råd, for å lykkes med jevnlig sparing. Sett opp faste overføringer til ulike kontoer, der ulike utgifter håndteres. Da er vi tilbake til oversikten og budsjettet vi nevnte under første råd. Dette kan helt enkelt være direkte overføring til:

- Lån (få satt opp trekket på alle lån nært opp til den dagen du mottar lønn)

- Regningskonto (her belastes alle faste regninger).

- Sparekonto (her legger du inn faste trekk til spareavtaler)

- Forbruks- eller kortkonto (løpende utgifter for øvrig, der lønnen ofte kommer inn)

På denne måten er sparingen "ute av syne". Den er automatisert. Du ser den ikke, men den går av seg selv. Måned for måned. Dette er en liten enkel hemmelighet.

Formuler en enkel investeringsplan og hold deg til den

Bloggen min handler om sparing i aksjefond. Den aller enkleste investeringsplanen er å sette opp en langsiktig månedlig spareavtale i et et globalt indeksfond. Da får du markedsavkastningen, fordeler sparepengene utover det meste av verden og høster av den globale verdiskapningen. For de fleste vil det fungere utmerket å ha en slik investeringsstrategi, og deretter "glemme det" og la sparingen bare gå av seg selv. De siste 50 år har dette gitt i gjennomsnitt ca 10 % avkastning pr år. Når man legger på rentes rente effekten (avkastning på avkastning) blir dette over år eventyrlig bra, selv om historisk avkastning på ingen måte garanterer framtidig avkastning. Vi vet lite om framtiden, men en slik spareplan har vært smart fram til i dag.

La oss se på rentes-rente-effekten for en del utvalgte spare-scenarioer.

Det er viktig å presisere at dette er illustrasjoner og basert på ulike avkastnings-scenario. Du skal ha mye penger på konto for å få 2 % rente, 5 % er en veiledende avkastning for rente-, obligasjons- og kombinasjonsfond. Og 10 % avkastning er det Verdensindeksen har gitt i gjennomsnitt de siste 50 år.

Vi skal begynne med å se på hvordan

et sparebeløp på 300, 1000, 3000, 5000 og 10 000 kroner pr måned, utvikler seg med henholdsvis

2 % avkastning over 5, 10, 15, 20, 30 og 40 år.

For å illustrere rentes-rente-effekten, så har du med 1000 kr pr måned i 40 år totalt spart kroner 732 368 kroner, der 480 000 av dette er det du har spart. Resten er rentes-rente-effekt.

Vi skal se videre på hvordan

et sparebeløp på 300, 1000, 3000, 5000 og 10 000 kroner pr måned, utvikler seg med henholdsvis

5 % avkastning over 5, 10, 15, 20, 30 og 40 år.

For å illustrere rentes-rente-effekten, så har du med 1000 kr pr måned i 40 år totalt spart kroner 1 496 932 kroner, der 480 000 av dette er det du har spart. Resten er rentes-rente-effekt.

Vi skal til slutt se på hvordan

et sparebeløp på 300, 1000, 3000, 5000 og 10 000 kroner pr måned, utvikler seg med henholdsvis

10 % avkastning over 5, 10, 15, 20, 30 og 40 år.

For å illustrere rentes-rente-effekten, så har du med 1000 kr pr måned i 40 år totalt spart kroner 5 580 715 kroner, der 480 000 av dette er det du har spart. Resten er rentes-rente-effekt.

Dette siste eksempelet viser virkelig hvor kraftfull systematisk sparing i aksjefond kan være, basert på en historisk avkastning på i snitt 10 % pr år, og som resultat av den fabelaktige rentes-rente-effekten.

Tiden er din venn i aksjemarkedet!

"Compound interest is the eighth wonder of the world.

He who understands it, earns it. He who doesn’t, pays it"

(Albert Einstein)

En investeringsstrategi kan selvsagt være mer langt mer omfattende enn å bare ha en spareavtale i et globalt indeksfond, selv om kanskje det er det aller smarteste du kan gjøre, for å komme i gang med både sparing og investering av kapitalen. Det kan det være lurt å formulere strategien din. Selv for den som sparer i aksjefond.

Jeg gjør dette i min månedsrapport på bloggen; i den første delen av rapporten; der jeg redegjør for hvordan jeg tenker om mine investeringer og har planlagt min portefølje med aksjefond.Neste steg: Kom i gang med fast sparing i fond!

"The best way to measure your investing success is not by whether you’re beating the market but by whether you’ve put in place a financial plan and a behavioral discipline

that are likely to get you where you want to go"

(Benjamin Graham)

Oppsummert

- La sparing bli en vane!

- Kvitt deg med dyr forbruksgjeld.

- Skaff deg en buffer(konto).

- Lag et konkret sparemål.

- Sett opp fast sparing!

- Formuler en enkel spare- eller investeringsplan.

Lykke til!

Med vennlig sparehilsen fra Svein - Consilum Futurum! (planlegg for framtiden)

Ansvarsfraskrivelse (disclaimer): På denne bloggen gir vi ingen råd, men deler kunnskap og erfaringer. Du må gjøre dine egne valg når du skal gjøre dine investeringer. Agerer du på synspunkter eller kommentarer på bloggen, må du ta ansvar for det selv. Det kan også oppstå feil i artiklene, da detaljene til tider er mange og noe kan "glippe". Da er jeg takknemlig for tilbakemelding på det!

Veldig bra skrevet!

SvarSlettHva tenker du om nedbetaling av boliglån vs å bruke penger på investeringer?

Når er det lurt å prioritere investeringer og man er ferdigkjøpt i markedet, ved 75%, 60%, 30% belåningsgrad på boligen?

Hei og takk for hyggelig tilbakemelding!

SlettHer er det nok ingen fasit. Jeg tenker at det ene ikke utelukker det andre. Er du nede i under 70-75 % på boliglånet, kan man gjerne satse på investeringer, tenker jeg. Følg planen for nedbetaling av boliglånet ditt, men forsøk å skape rom for en plan for investeringer også. Så plutselig en dag kan du innløse hele resten av boliglånet og fortsette med dine investeringer.

Halgeir Kvadsheim har skrevet en bra artikkel om dette i sitt pengeverksted. Anbefaler den:

https://pengeverkstedet.no/sparing/hva-lonner-seg-nedbetale-lan-eller-spare-i-fond/

Vennlig hilsen Svein