For å oppnå god avkastning på din sparing over tid, er det smart å ha satt sammen en diversifisert fondsportefølje. En diversifisert portefølje kan tåle svingninger i markedet bedre. Det kan du oppnå på flere måter. Det er ikke nødvendig å bruke mye tid på å analysere de enkelte fondene, hvis du har en enkel investeringsstrategi. Den kan rett og slett bestå i at du har som mål å få den avkastning som børsene over tid gir. For mange er dette både den enkleste og smarteste strategien. Da velger du rett og slett billige indeksfond som dekker de viktigste markedene i verden, gjennom eksempelvis et globalt indeksfond og et indeksfond som dekker fremvoksende markeder.

Det er også mulig å velge kun et enkelt indeksfond, slik som KLP AksjeVerden Indeks eller Storebrand Indeks Alle Markeder, som dekker alle markeder av betydning. Norden og Norge vil da ha naturlig svært liten vekt, da dette er små markeder. Da kjøper du i praksis et enkelt aksjefond som investerer i over 2000 selskaper i hele verden, og vipps så er du i gang med en godt diversifisert sparing og trenger for så vidt ikke tenke mer på det. For veldig mange vil dette være den enkleste løsningen for en langsiktig sparing, da gjerne basert på en fast månedlig spareavtale. Da trenger du ikke gjøre noen analyse av aksjefond. Disse globale aksjefondene fra KLP, DNB eller Storebrand følger alle samme indekser og gir deg i praksis samme avkastning.

Hvis du derimot vurderer å ta inn noen aktivt forvaltede aksjefond i din portefølje, som enten dekker spesifikke regioner eller bransjer, er det smart å være så sikker som mulig, på at du gjør det riktige valget i det mylder av fond som finnes. For de fleste vil det være fornuftig å ha minst 50 % - 70 % i globale indeksfond. Vi snakker derfor derfor nå om den andre halvdelen av porteføljen, der du kan være litt mer eksperimentell og ikke minst over tid forsøke å følge megatrender, og kanskje også slå indeksen. Dette kan være trender som digitalisering, plattformøkonomi, bærekraft, helse og kunstig intelligens. Aksjefondene er mange og kan tidvis se nokså like ut. Da er det greit å ha litt ulike verktøy tilgjengelig, som kan gi deg litt mer innsikt i forskjellene ved de ulike aksjefondene du vurderer.

Indeksfond eller aktivt forvaltet fond? That`s the question!

Jeg har allerede sagt litt innledningsvis om ulike sparestrategier man står overfor, når man skal spare langsiktig i aksjefond. Diskusjonen, både i podcaster, på Twitter, i en del blogger og i ulike Facebook-grupper, går ofte på hvorvidt det er smart å spare i indeksfond eller i aktivt forvaltede fond. Frontene kan tidvis være litt steile, og det er jo fordi det ikke finnes noen absolutt fasit. Vi vet imidlertid noe fra den forskning og de analyser som finnes på området, og jeg vil dele en liten oppsummering med deg av dette, før vi ser på fondsanalyse. Det er viktig å være klar over disse forholdene når du skal gjøre en fondsanalyse av et aktivt forvaltet fond. Vi vet mye om en del av fondene fra tidligere år, men vi vet lite om framtiden. Den kan vi bare anta noe om. Og ofte tar vi feil. En av de mest vanlige feilene er at vi velger de fond som gikk best i fjor. Hvis du tenker litt over det, så er jo en slik metode for valg av fond litt meningsløs, sett i lys av at sparing i aksjefond bør ha et tidsperspektiv på minst 8-10 år, der yngre fondssparere kan ha en tidshorisont på hele 25-40 år.

Det ble nokså store oppslag i finanspressen i 2018 da Forbrukerrådet kom med sin store fondsundersøkelse, som analyserer aktivt forvaltede fond over 20 år. Rapporten fra Forbrukerrådet viste enkelt sagt at på kort og mellomlang sikt vil det alltid finnes aktive fond som vil gjøre det bedre enn gjennomsnittet. Denne innsikten er imidlertid til liten nytte for kunden hvis det er tilnærmet umulig å vite hvilke fond dette er på forhånd. Forbrukerrådets rapport indikerer at flaksen er større enn dyktigheten.

Fond som har gjort det bra i en periode viser ikke høyere sannsynlighet for å slå indeksen i neste periode enn fond som gjorde det dårlig.

Det er også referert til professor Ola Kvaløy i rapporten, som har forsket på 33 Norgeaksjefond (2008). «Det er ikke spor av at en forvalter som er flink i ett år, vil være det over tid. Det er som et terningkast», konkluderte han. I Forbrukerrådets undersøkelse er det kun fond som investerer på Oslo Børs som over 20 år skiller seg ut og gir meravkastning. Oversikten ser slik ut:

Forbrukerrådets klare råd på denne bakgrunn er at "

globale indeksfond er mest lønnsomt over tid. Disse fondene har lave gebyrer, noe som betyr at du beholder mer av avkastningen selv".

For noen år siden undersøkte KLP Kapitalforvaltning hva som skjer hvis du konsekvent velger de fondene som historisk har prestert bra. Det viste seg ikke å være noen god strategi. Snarere tvert i mot så viser ulike undersøkelser at: De norske aksjefond som har gjort det dårligst i en periode, er de som gjør det best i neste periode (sitat Jorge B. Jensen i Forbrukerrådet).

Undersøkelsen til Forbrukerrådet ble publisert første gang i 2018 og oppdatert sommeren 2020 og her sies det blant annet. "Oppdateringen av tallmaterialet viser nedslående resultater for de aktive globale aksjefondene. Målt mot sine respektive referanseindekser har de aktive globale aksjefondene samlet sett gitt -1,43 % (negativ) årlig differanseavkastning siste 20 hele kalenderår samt første kvartal 2020. Dette er en forverring i forhold til den forrige undersøkelsen som viste -0,89 %. Nesten hele forverringen kan forklares med at de aktive fondene tapte betydelig mot sine referanseindekser i både 2018 og 2019." (les hele rapporten her - oppsummert på 13 sider - pdf-dokument).

Ser man på vinnerfondene i 2020 var dette primært aksjefond innen teknologi og bærekraft. Hva skjedde allerede i 1. kvartal 2021? Nettopp disse fondene har hatt korreksjoner og prestert svakt. Helt andre aksjefond, som presterte svakt i 2020, har svinget seg opp, blant annet innen Finans og Energi. Uten å generalisere på et alt for svakt datagrunnlag, må vi kunne si at Jorge B. Jensen kan ha hatt et godt poeng.

Tidligere analytiker Thomas Furuseth i Morningstar pekte i en analyse i oktober 2018 på at bare 11,5 prosent av de aktive globale aksjefondene har klart å oppnå suksess, definert som å klare å gi avkastning over globale indeksfond de siste 10 årene. Totalt undersøkte Morningstar 49 fondskategorier. De aktive Norge-fondene var de eneste av de 49 fondskategoriene med en suksessrate over 50 prosent. 59,6 prosent av Norge-fondene slo børsen. Dette korrelerer godt med Forbrukerrådets funn.

I en masteroppgave fra 2008 ved Universitetet i Tromsø ble samtlige norske aksjefond som har eksistert, analysert for tidsperioden 1983-2008. Noe av konklusjonen i denne masteroppgaven var at det er vanskelig å forklare hvorfor aktiv fondsforvaltning er blitt så populært blant småsparere, men aggressiv markedsføring og mye publisitet i media kan være deler av årsaken. Det kan også være uvitenhet, mange er ikke klar over at de kan investere direkte i for eksempel en markedsindeks, i stedet for å benytte kostbare profesjonelle fondsforvaltere, som i følge denne undersøkelsen i gjennomsnitt likevel ikke klarer å gi meravkastning på investeringen.

Enkelte aksjefond vil selvfølgelig fra tid til annen utkonkurrere markedet på kort sikt, men investorer har likevel større sannsynlighet til å oppnå høyere avkastning på lang sikt ved å ta en passiv indeksstrategi, enn ved å velge aktiv aksjefondsforvaltning.

I en fersk artikkel fra Morningstar om de 2 største norske globale indeksfondene, finner du følgende om diversifisering:

Mange finanseksperter nikker nok samtykkende hvis man hevder at brede globale indeksfond er en ypperlig hovedingrediens i de fleste aksjefondsporteføljer. Årsaken er at globale indeksfond gir en god diversifisering til en rimelig kostnad. De to desidert største norskregistrerte globale indeksfondene er KLP AksjeGlobal Indeks og DNB Global Indeks – begge fondene følger MSCI World indeksen som sin valgte referanseindeks. MSCI World indeksen inneholder 1583 store- og mellomstore selskaper i 23 utviklede land og dekker cirka 85% av friflyt-justert markedsverdi i hvert av de 23 landene. Man får altså en veldig god diversifisering ved å investere i et globalt indeksfond som følger MSCI World indeksen eller tilsvarende indekser.

Jeg synes det er viktig at du har dette klart for deg når du skal gjøre dine valg av aksjefond!

Mer om dette kan du lese her:

Det betyr ikke at jeg ikke anbefaler deg å ha aktive aksjefond i porteføljen. Jeg har flere slike selv, som jeg har tro på i årene som kommer, men du må være langsiktig. Jeg har nevnt forvalter Thomas Nielsen i First Veritas i andre blogginnlegg og må også nevne at jeg har vært investert i dette fondet. First Veritas gjorde det svært godt i 2020 med over 60 % avkastning. Det har levert langt svakere i 2021, men har samme filosofi. First Veritas investerer kun i kvalitetsselskaper med regnskapstall tilbake til 2006. I en kommentar til E24 sier Thomas Nielsen om fondet sitt: "Det er litt sånn det er. Flere aksjer i fondet har falt et tosifret antall, og vi har fylt opp i noen selskap som har falt, selv om vi selv synes de er gode selskap som kanskje ikke burde falt. Hvis du visste hvilke aksjer som ville gjøre det bra om fem får, så får du likevel dårlige perioder. Det er en del av spillet at selv de beste selskapene ikke gjør det bra hver måned, hvert kvartal eller til og med hvert år." Man må derfor ha evne til å tenke langsiktig med de fondsvalgene en har gjort, spesielt med tanke på aktivt forvaltede fond, som vi nå skal se på hvordan du kan gjøre ulike analyser av.

Så derfor går vi nå over til det vi skal bruke tid på i denne artikkelen:

Hvordan velge de rette aksjefondene og sikre god diversifisering i porteføljen? I denne artikkelen skal vi se på 3 enkle tilnærminger, der du på ulike vis kan vurdere et aksjefond eller analysere hele din portefølje.

Jeg har for øvrig i den første delen av artikkelen valgt 3 kjente teknologifond, for å illustrere hvordan du kan gjøre disse analysene:

- DNB Teknologi

- BlackRock Global Funds - World Technology Fund A2

- Lannebo Teknik

Disse 3 fondene vil gå igjen i eksemplene fra punkt 1-3.

Oversikt over artikkelen

1. Se på Morningstar-data for å finne alle detaljer om det aktuelle aksjefondet

2. Bruke verktøyet "Sammenlign fond" hos Morningstar

3. Bruke verktøyet "Instant X-Ray" hos Morningstar (!)

1. Se på Morningstar-data for å finne alle detaljer om det aktuelle aksjefondet

Du kan gjøre

en enkel analyse av et aksjefond på Morningstar, der jeg mener at du bør sette deg inn i følgende, basert i hovedsak på lett tilgjengelige opplysninger om fondet:

- Aksjefondets størrelse - er det svært beskjedent kan det faktisk bli lagt ned.

- Løpende kostnader - hva fondet koster deg som investor pr år.

- Bærekraft rating - såkalte ESG-kriterier (Environmental, Social and Governance).

- Investerings-profil - hva som er fondets formål og mandat?

- Avkastning - for inneværende år, samt siste 3, 5 og 10 år inkludert grafer som viser indeks.

- Forvalter - hvem forvalter fondet og hvor lenge har vedkommende gjort det?

- Indeksen fondet følger.

- Hvilke regioner er fondet er investert i?

- Hvilke sektorer er fondet er investert i?

- Hvilke selskap er fondet er investert i?

- Hvilken risikoprofil har fondet?

Alt dette finner du på fondets side hos Morningstar. Det blir henvist mye til Morningstar i denne og andre artikler, men du har sannsynligvis nesten samme mulighetene for analyse på den fondsplattformen du benytter. Alle banker og finansforetak er forpliktet til å gjøre denne informasjonen tilgjengelig for deg som kunde. De fleste spareplattformer har integrasjoner mot Morningstar sine tjenester, og du vil derfor kunne gjøre mange av de samme analysene der, selv om graden av brukervennlighet nok vil variere. Og du kan finne ut mye om fondet ved å studere alle gratis tilgjengelige data hos Morningstar.

De 3 eksempel-fondenes Morningstar-sider:

Jeg har lagt inn et snapshot for DNB Teknologi, der du ser at du allerede øverst på første side for det aktuelle fondet, har svært mye nyttig informasjon. Her får du vite antall stjerner hos Morningstar, avkastningshistorikk sett i forhold til indeks, fondets størrelse, løpende kostnader og bærekrafts-rating. Da vet du allerede en hel masse om fondet!

For flere detaljer om hva du bør vite om aksjefond, vil jeg anbefale to andre artikler om temaet:

2. Bruke verktøyet "Sammenlign fond" hos Morningstar

Dette blir et minikurs i bruk av verktøyet "

Sammenlign fond" hos Morningstar. Første steget er å opprette en gratis bruker hos Morningstar. Det har flere fordeler; du får deres nyhetsbrev og tilgang til flere funksjoner som er gratis å bruke. Vi skal i dag se på verktøyet "Sammenlign fond", som ligger under

Verktøy på Morningstars meny.

Vi forsøker å gjøre dette så praktisk som mulig og skal derfor vurdere 3 teknologifond. Du kan sammenligne og analysere opp til 5 fond i gangen i dette verktøyet. Brukergrensesnittet er ikke fremragende, men helt OK. På denne måten kan du plukke kvalitetsfond til porteføljen din og gjøre analyser av fond i samme region eller bransje, for deretter å velge det som passer dine kriterier best.

Start med å velge "Sammenlign fond" og "Legg til beholdning". Vi skal søke opp og legge til disse 3 teknologifondene:

- DNB Teknologi

- BlackRock World Technology

- Lannebo Teknik

Når disse er lagt inn får du følgende muligheter du kan gjøre analyser på:

- Nøkkelinformasjon

- Avkastning

- Portefølje

- Avgifter og kostnader

- Risiko og Rating

a. Nøkkelinformasjon

Med denne funksjonen kan du sammenligne Morningstar Rating (5 stjerner er det beste). Du får informasjon om når fondet ble startet, størrelsen i milliarder NOK/SEK/USD, løpende kostnader, referanseindeks, hvilken type selskaper det har i porteføljen, risiko og investeringsprofil. Dette gir deg oversikt over "tingenes tilstand".

Morningstar Rating står sentralt i akkurat denne første kategorien, og den baserer seg på fondenes historiske avkastningstall- og risikotall. Dette er den originale ratingen som Morningstar startet med på 1980-tallet i USA. Morningstar Rating er en objektiv sammenligning av historiske resultater målt mot nærmeste konkurrenter. Tildeling av stjerner, fra en til fem, skjer relativt innenfor den kategorien som fondet tilhører.

De 10 prosent beste fondene får fem stjerner, 22,5 prosent får fire stjerner, 35 prosent får tre stjerner, 22,5 får to stjerner de siste 10 prosent får en stjerner. Alle fond som er tilgjengelig for salg i Europa er kategorisert innenfor de samme kategoriene. Morningstar har tildelt alle fondene èn bestemt kategori basert på de faktiske investeringene som fondet har. Hvis fondet ikke har noen stjerner, må du se under startdato, da det tar noen år før et helt nytt fond tildeles stjerner fra Morningstar. Fondet må opparbeide seg 3 år med resultater før det får Morningstar Rating.

NB!

Antall stjerner fondet har fått i Morningstar sin beregning forteller ikke noe om fremtiden. Utsagnet om at ”historisk avkastning er ingen garanti for fremtidig avkastning” gjelder også for bruken av Morningstar. Antall stjerner som et fond har forteller hvor godt fondet har gjort det relativt mot andre fond innenfor en kategori – frem til i dag.

Av de 3 fondene vi ser på i denne artikkelen har BGF World Technology flest stjerner hos Morningstar.

Det er også vel verdt å se på fondets investeringsprofil. Hva er fondets filosofi? Hvilket mandat har det?

b. Avkastning

Dette er en svært interessant analyse, som viser fondenes prestasjoner over år, sammenstilt. Selv om det ikke vises her, vil du hele tiden i verktøyet hos Morningstar kunne se hvilket fond som hører til hvilken kolonne. Vi viderefører samme rekkefølge for fondene gjennom hele artikkelen, som ble vist under nøkkelinformasjon. For den langsiktige investor er det 3, 5 og 10 års annualisert avkastning, som er det interessante i denne delen av analysen. Ser man konkret på disse fondene så er BGF World Technology klart best over en tidshorisont på 1, 3 og 5 år, men når det kommer til 10 år leverer DNB Teknologi og Lannebo Teknik sterkere.

I denne delen av analysen sammenstilles

porteføljens fordeling mot aksjer, obligasjoner og kontanter. Vi ser nå på 3 aksjefond, så dette har i praksis mindre betydning. Det er vanlig at aksjeandelen ligger rundt 95 % eller mer for et aksjefond.

Det neste er langt mer interessant og viktig å kunne sammenligne og få innsikt i. Det er geografisk fordeling. Her er det interessant å legge merke til at DNB Teknologi har under 50 % i USA og Lannebo Teknik nesten 90 %. DNB Teknologi har nesten halvparten av sine posisjoner i Europa. Da vil dette fondet typisk være mindre eksponert mot blant annet FAANG-aksjene i USA (Facebook, Amazon, Apple, Netflix og Google). Oversikten vi ser også at BGF World Technology har en forholdsvis mye større posisjon i Asia enn de 2 andre teknologifondene. Dette er nyttig info for deg, når du enten skal ha flere teknologifond inn i porteføljen eller velge kun et av de.

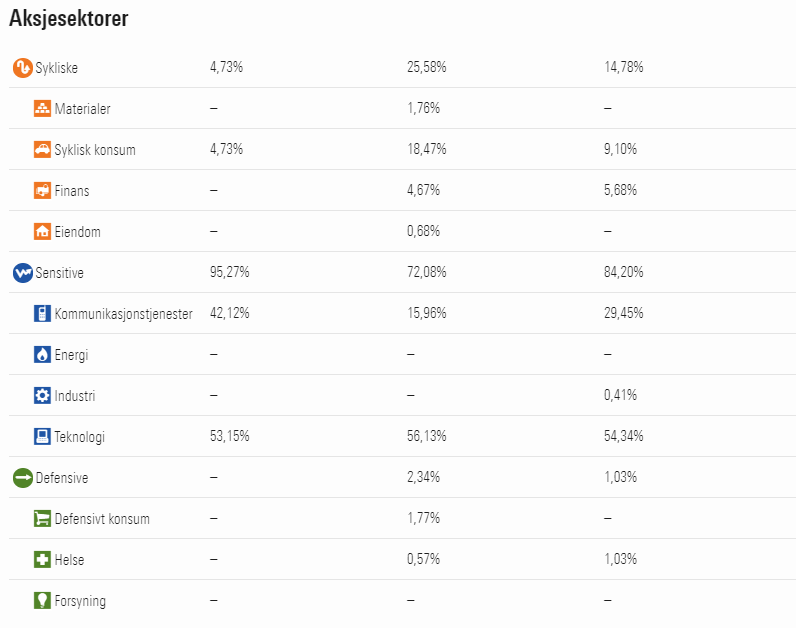

Aksjesektorer er også nyttig å få sammenstilt. Da får du en analyse og en sammenligning av hvilke ulike bransjer fondet er eksponert mot, selv om det i dette tilfelle ikke kommer så tydelig til sin rett. Vi ser jo på 3 teknologifond, som naturlig i hovedsak har posisjoner innenfor teknologisektoren.

For de 3 fondene vi ser på finner vi også her noen signifikante forskjeller. DNB Teknologi er beskjedent eksponert i sykliske aksjer (konsum, finans). BGF World Technology er forholdsvis tungt eksponert her. Vi ser også at DNB Teknologi er mye sterkere eksponert for kommunikasjonstjenester (telecom), enn de 2 andre fondene vi sammenligner med.

d. Avgifter og kostnader

Her er det ikke så mye mer å si utover at du skal være deg bevisst de løpende kostnadene. Som andelseier i et fond må du betale et årlig forvaltningshonorar. Forvaltningshonoraret går til forvaltningsselskapet eller forvalteren, og er selskapets godtgjørelse for å forvalte og administrere midlene i fondet. Forvaltningshonoraret oppgis i en årlig prosentsats, beregnes 1 gang pr dag og belastes fondet daglig. Det vil si at du alltid betaler for så mange dager du eier fondet. Du betaler normalt ingen kjøps- eller salgsavgift, men en avgift på 1/365-del hver dag. Den årlige forvaltningskostnaden ligger stort sett i området 0,2 til 2,0 prosent.

e. Risiko og Rating

Vi starter med å se på det siste i denne sammenligningen: Aksjefondets

Standardavvik. Dette er et statistisk mål som innen finans benyttes for å måle hvor mye fondets historiske avkastning svinger. Et høyt standardavvik indikerer at fondets kurssvingninger har vært høy. Standardavviket som vises i Morningstar angis på årsbasis basert på månedlig avkastning. Et indeksfond vil typisk ha noe lavere standardavvik, da det er mindre svingninger i disse enn i et bransjefond. Minst standardavvik vil det naturlig nok være i obligasjons- og pengemarkedsfond. Disse har en liten oppside og dermed også en mer beskjeden nedside.

For de 3 aktuelle teknologifondene er det DNB Teknologi og Lannebo Teknik, som svinger minst. Dette henger sammen med Morningstar Avkastning og Morningstar Risiko. Enkelt sagt: Stor oppside (slik som BGF World Technology historisk har hatt) gir oss en større nedside (mulighet for fall eller korreksjon). Både avkastning og risiko er satt høyere for BGF World Technology enn for DNB Teknologi og Lannebo Teknik, noe som kan være viktig å ta hensyn til når man skal velge et av disse fondene.

For ytterligere informasjon om fondets risikoprofil kan du velge "Dokumenter" fra menyen på det enkelte fonds Morningstar-side, og sjekke fondets nøkkelinformasjon. Aksjefond er regulert av UCITS, som står for «Undertakings for Collective Investment in Transferable Securities», og henviser til et felles EU-reglementet for investeringsforeninger og ETFer. Disse stiller krav til spredning, risikostyring og eksponeringer i fondenes investeringer. Formålet er blant annet å øke din beskyttelse som investor. Her vil du for alle fond finne en skala der forholdet mellom risiko og avkastning er visualisert, for det aktuelle aksjefondet du ser på eller vurderer. Hensikten med risikoklassifiseringen er å gi deg et mål på kurssvingningene i fondet. Klassifiseringen 5 betyr at fondskursen har høye kurssvingninger. Derfor er risikoen for tap og forventet avkastning tilsvarende høy. Den laveste klassifiseringen er ikke det samme som risikofri.

Jeg har skrevet mer utfyllende om risikoen med å investere i aksjefond i en egen artikkel:

Det finnes en annen mulighet hos Morningstar for å kjøre denne sammenligningen, der du kan legge inn 5 fond samtidig, og få listet dataene sammenhengende nedover på nettsiden. Jeg synes den funksjonen er noe mer uoversiktlig å jobbe med, men den gir en god oversikt på en side over flere fond. I denne sammenligningen får du ikke med risikodimensjonen. Du velger da

Portefølje og deretter "

Fondssammenligner" fra nedtrekksmenyen.

3. "Instant X-Ray" hos Morningstar

Dette er nok sannsynligvis

et av de kraftigste gratisverktøyene du kan ta i bruk, for å analysere hele fondsporteføljen din i mange dimensjoner. Dette er gøy og kult å jobbe med! Her må du også starte med å opprette en bruker hos

Morningstar og deretter velge "Portefølje". Jeg må understreke at vi nå kun går gjennom og viser deg hvordan du kan sette dette opp. Her ligger det svært mange analysemuligheter, som vi ikke kan dekke i en slik kortfattet artikkel. Jeg skal sette deg på sporet!

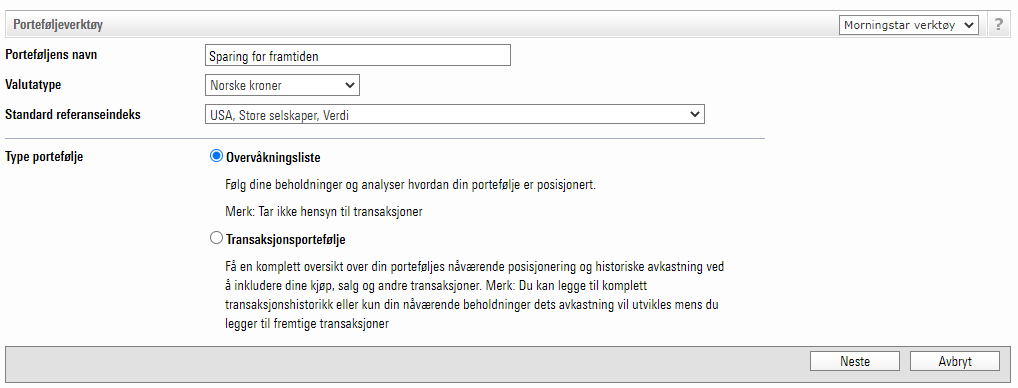

Start med å gi porteføljen din et navn og velg "Neste". Du kommer til å gjøre endringer. Da er det greit å kunne komme tilbake til porteføljen og bare legge inn de endringer du har gjort, planlegger å gjøre eller vil teste.

Du får nå opp en mulighet til å legge inn hele din fondsportefølje. Vi kommer til å legge inn en fiktiv, men høyst aktuell portefølje. Det er lagt vekt på en overvekt av globale indeksfond og noen aktivt forvaltede fond, som dekker både vekst- og verdiaksjer. Når du har valgt "Lagre" sorteres fondene alfabetisk og du får tilgang til X-Ray.

Velg X-Ray. Nå kan du starte en omfattende analyse av porteføljen og aksjefondene dine, der det finnes mange muligheter. Vi skal se på noen. Du kommer nå til en "Oversikt". Den viser hvordan investeringen din er spredt på Aktiva (i dette tilfelle nesten 100 % aksjer), Verdensregioner, Sektorer, Stil (vekst/verdi) og Avgifter (totalkostnad for porteføljen) med mer.

Du har mulighet til å se på mange dimensjoner ved porteføljen din ut i fra denne oversikten:

Vi skal her kun se på Aksjestil, Aksjesektor, Aksjeoverlapp og Avkastning.

Aksjestil - Dette viser fordelingen mellom store, mellomstore og små selskaper innenfor vekst og verdi. Ved å velge såpass stor eksponering mot globale indeksfond, vil du se at du får en ganske god diversifisering av porteføljen din mot henholdsvis vekst- og verdiaksjer. Du kan også se samme fordeling for hvert enkelt aksjefond i porteføljen. Ikke overraskende er det mye vekstaksjer i teknologi- og bærekrafts-fondene, god og variert fordeling i indeksfondene og naturlig nok mye verdiaksjer i fond som har "verdi" i navnet.

Aksjesektor - I denne analysen ser du hvordan porteføljen fordeler seg over sykliske, sensitive og defensive sektorer. Vår portefølje fordeler seg bra i alle sektorer, men har lav eksponering mot Olje/Gass, Materialer og Forsyning. Ønsker du mer eksponering mot disse sektorene, så må du legge til eller bytte noen av de valgte fondene. Du kan analysere hvert enkelt fond basert på de 10 største beholdningene (aksjene) fondet på disse sektorene nederst i dette vinduet. Det er klikkbare grå knapper over fondene, som analyserer på sektorer og deretter mer detaljert på Syklisk, Sensitiv og Defensiv.

Sykliske sektorer er generelt veldig sensitive for konjunktursvingninger. Sykliske sektorer er; materialer, forbruksvarer, finans, og eiendom.

Defensive sektorer er generelt mindre sensitive for konjunktursvingninger (mot-sykliske). Defensive sektorer er; konsumvarer, helse og forsyning.

Sensitive sektorer har generelt en moderat korrelasjon med konjunktursvingninger. Sensitive sektorer er; kommunikasjon, energi, industri og teknologi.

Aksjeoverlapp - I dette analysevinduet kan du se hvilke posisjoner som går igjen i flere aksjefond i din portefølje, og hvor stor vekt de har i fondet og den vekt det gir i din portefølje. Her kan du få luket ut fond som gir stor overlapp eller som totalt sett gir for stor eksponering mot enkeltselskap.

NB! En leser gjorde meg oppmerksom på at aksjeoverlapp ikke fungerer med mange av KLP sine fond. Årsaken til dette er at eksempelvis fondet KLP AksjeGlobal Indeks V investerer i KLP AksjeGlobal indeks 1 A, der aksjebeholdningen ligger. Da er det KLP AksjeGlobal indeks 1 A som må legges inn som analysegrunnlag hos Morningstar. Dette finner du informasjon om for hvert enkelt av KLP sine fond - hos Morningstar - under Innhold og Beholdninger (helt nederst på siden). Takk for innspill!

Aksjeoverlapp kan også bruks for å sammenligne flere fond, for å finne ut hvor sammenfallende investeringene er eller hva som går igjen av aksjeposisjoner i fondene du ser på. Du kan typisk sammenligne et indeksfond og et aktivt forvaltet fond, som dekker samme region. Vi skal vise 2 eksempler. Den første sammenligningen gjør vi på de 3 teknologifondene vi har brukt i artikkelen.

Vi skal også se på et indeksfond og et aktivt forvaltet fond, som har et nordisk mandat (dekker selskap i Norden. Det vi ser her er at det er overraskende hvor mange posisjoner i det aktivt forvaltede fondet (DNB Grønt Norden), som også finnes i indeksfondet (KLP AksjeNorden Indeks). Stort sett er posisjonene større i det aktivt forvaltede fondet, da indeksfondet dekker ca 3 ganger så mange selskaper.

Vi skal også se på et en portefølje av indeksfond, som dekker 3 ulike regioner. Her vil du se at det er ingen overlapp. Fondene som er valgt er disse:

Og resultatet blir her - ikke overraskende:

Avkastning - I dette vinduet får du også mye informasjon og mange muligheter til se på nyttige data. Vi viser kun den første delen i denne artikkelen, men du har videre muligheten til å analysere avkastning for dine enkeltfond og hele porteføljen.

Løpende avkastning for porteføljen kan du også se på, sammenlignet med indeks. Veldig nyttig!

Et tips til slutt!

Du vurderer å ta et nytt aksjefond inn i porteføljen. Hvordan kan du da bruke X-Ray-verktøyet? Vi tar et konkret eksempel. Du har indeksfondet KLP Fremvoksende Markeder Indeks II, som dekker Asia, i din portefølje. Så vurderer du det aktive aksjefondet Nordea Emerging Stars, som også dekker Asia, men du vil ikke ta det inn, hvis det stort sett investerer i de samme selskapene som du allerede har gjennom indeksfondet ditt. Da kan du lage en testportefølje hos Morningstar og stadig legge inne slike fond du vil kjøre sammenligning av (du kan totalt ha 5 aktive porteføljer).

NB! For at dette skal blir riktig må du legge inn KLP Aksje Fremvoksende Markeder Indeks I, da dette er det underliggende fondet KLP Fremvoksende Markeder Indeks II investerer i. Akkurat dette er litt komplisert hos KLP, men du ville oppdaget det når du kjørte analysen første gang.

Vi starter med å legge inn de 2 aksjefondene vi nå har nevnt som eksempler:

Så kjører vi i gang X-Ray verktøyet og velger "Aksjeoverlapp". Da kommer denne statusen opp:

Det betyr at med hensyn til overlappende investeringer, så investerer disse fondene i mange av de samme selskapene. Da bør fondet virkelig levere bedre enn indeksfondet over tid, hvis det skal ha noen verdi i porteføljen din.

---

Da gjenstår det bare å ønske lykke til med å gjøre analyser av dagens portefølje, og med valget av de riktige aksjefondene for din sparing framover!

Med vennlig sparehilsen fra Svein - Consilum Futurum! (planlegg for framtiden)

Ansvarsfraskrivelse (disclaimer): På denne bloggen gir vi ingen råd, men deler kunnskap og erfaringer. Du må gjøre dine egne valg når du skal gjøre dine investeringer. Agerer du på synspunkter eller kommentarer på bloggen, må du ta ansvar for det selv. Det kan også oppstå feil i artiklene, da detaljene til tider er mange og noe kan "glippe". Da er jeg takknemlig for tilbakemelding på det!

Veldig bra og lærerik artikkel. Takk!

SvarSlettTakk for hyggelig tilbakemelding!

SlettVennlig hilsen Svein