Jeg skylder også å gjøre deg oppmerksom på at jeg har tilpasset noen av feilene, til det som er mer aktuelt for den kontekst som lesere av denne bloggen forholder seg til i Norge.

1. Du forventer for høy avkastning

Det å ha realistiske forventninger til avkastningen i aksjemarkedet, vil hjelpe deg til å få et langsiktig fokus, slik at du ikke reagerer med å selge, når det er kortsiktige svingninger. Her er en flott tweet (på plattformen X) av Morgan Housel, som er forfatter av boken "The Psychology of Money", om nettopp dette:

Ifølge Visual Capitalist forventer den jevne investor en årlig avkastning på 15,6 %. Profesjonelle investorer derimot opererer med en årlig avkastning på 7 %. Den årlige avkastningen fra verdens viktigste børs,

S&P 500, fra 1928 og fram til i dag, er på ca 10 %.

2. Du har ikke satt deg konkrete investeringsmål

Det er lett for at du som investor fokuser på den aksjen eller det fondet, som har gitt best avkastning den senere tid (siste dagene, månedene eller året), i stedet for å følge langsiktige investeringsmål og tenke langsiktig. Det er kun 59 % av investorene som sier at langsiktig avkastning er deres investeringsmål. Det er smart å ha satt seg et konkret mål for investeringene, og deretter følge denne planen. Da blir det lettere å se bort fra alt som skjer underveis, her illustrert på en utmerket måte av

Holberggrafen:

3. Du diversifiserer ikke porteføljen din

Hensikten med diversifisering er at eksempelvis enkeltaksjer ikke skal ha dramatisk innvirkning på din porteføljeverdi, om eksempelvis denne faller eller stiger kraftig. Det var kun 21,4 % av de amerikanske aksjene som slo markedet over 20-års perioder fra 1927-2020. En diversifisert portefølje, med god fordeling på ulike regioner, sektorer og selskaper samt risiko, vil være stabiliserende for porteføljen over tid.

Jack R. Meyer, tidligere president på Harvard University, ga dette rådet: "First, get diversified. Come up with a portfolio that covers a lot of asset classes. Second, keep your fees low. That means avoiding the most hyped but expensive funds. Third, invest for the long term. Just invest in index funds"

Rent praktisk kan dette være mange ting. På denne bloggen vil det typisk være å sette sammen en portefølje basert på flere ulike typer fond. Det kan også være å investere kun i et globalt indeksfond, som gir deg bred eksponering mot 1500 selskaper i store deler av verden.

4. Du har et kortsiktig fokus

Å sette fokus på kort sikt kan få investorer til å tvile på sin opprinnelige strategi og ta forhastede beslutninger. En langsiktig investor har som mål å maksimere avkastningen på investeringene sine over en lang periode, og aksepterer at det kan være kortsiktige nedganger eller volatilitet i markedet underveis. Ifølge Visual Capitalist betaler den som har kortsiktig horisont hele 50 % mer i avgifter for sine handler.

Å ha et langsiktig tankesett som investor betyr:

- Det betyr å starte så tidlig som mulig!

- Det betyr å forstå at avkastning og risiko henger sammen!

- Det betyr at en sørger for å ha en diversifisert portefølje!

- Det betyr at man oppfatter svingninger som normalt!

- Det betyr at tiden er din venn!

- Det betyr at impulsive handlinger er din fiende!

- Det betyr at kostnader påvirker din langsiktige avkastning!

- Det betyr å være investert og holde seg til planen!

En måte å oppdage hvor viktig det er å være langsiktig, er så se på statistikken for den amerikanske hovedbørsen S&P 500 siden 1970. Den har i snitt steget med 27 prosent de påfølgende 12 månedene etter en nedgang på mellom 10 og 20 prosent. Svingninger er normalt, men aksjemarkedet pleier å hente seg inn igjen og deretter nå nye all time highs. I de 90 årene som er vist her, er det overveldende "grønt" eller på plussiden, men jevnlige svingninger også med år i minus. Dette er helt normalt, som du ser, og S&P 500 leverer historisk positiv avkastning i snitt 2 av 3 år.

"The stock market is a device to transfer money from the impatient to the patient.” (Warren Buffett)

5. Du kjøper dyrt og selger billig

Det viser seg at investoratferden ved svingninger i markedet medfører at mange kjøper dyrt og deretter selger billig. Ifølge Visual Capitalist har investorer et gjennomsnittlig årlig tap på 2 % av sin avkastning, fordi man kjøper på topp og gjerne selger i panikk når markedet faller.

Peter Lynch forvaltet det legendariske fondet Magellan Fund hos den gigantiske forvalteren Fidelity i USA. Han forvaltet fondet fra 1977 til 1990 med en årlig avkastning på 29,2 %. Da burde jo bare kundene "seilet med" Lynch og fått denne fantastiske avkastningen, tenker man naturlig, men det skjedde ikke.

I løpet av denne perioden på 13 år falt fondet:

- 10 % 15 ganger

- 15 % 6 ganger

- 20 % 4 ganger

- 35 % 1 gang

I følge

Fidelity Investments tapte den gjennomsnittlige Magellan Fund-investoren penger under Lynchs tid som forvalter. Hvordan kunne dette skje? Jo, investorene solgte seg i løpet av denne perioden jevnlig ut og kjøpte seg inn igjen i fondet, og avkastningen Peter Lynch leverte til investorene disse 13 årene, ble ødelagt. Investorer kan derfor ødelegge egen avkastning gjennom sin atferd.

6. Du handler for hyppig

Studier viser at investorer med den høyeste handels aktiviteten får dårligere avkastning. Ifølge Visual Capitalist er gjennomsnittlig mindre-avkastning blant de mest aktive traderne i USA på hele 6,5 %, sammenlignet med avkastningen i det amerikanske aksjemarkedet.

Bloggen

A Wealth of Common Sense oppsummerte i 2021 resultatene til daytradere i ulike markeder. Resultatene var ganske nedslående:

- En studie av brasilianske investorer viste at 97 prosent tapte penger over en 300-dagers periode.

- I Taiwan så man på aktiviteten fra 1995 til 2006, og fant at kun 5 prosent av dem tjente penger.

- I USA fant man at 70 prosent tapte penger hvert kvartal, og at de fleste tapte 100 prosent av pengene innen 12 måneder.

- Nok en studie av eToros (internasjonal handlesplattform) daytradere viste at 80 prosent har tapt penger over en 12-måneders periode.

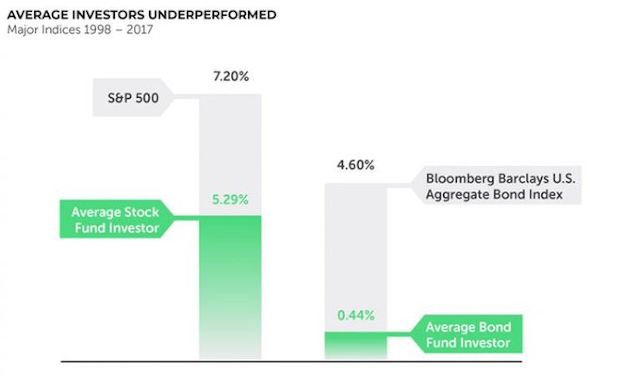

Dette viser seg også å gjelde investorer i fond, som vist i oversikten under, der Brian Feroldi sier:

"Den største trusselen mot vår avkastning er vår investoratferd".

7. Du betaler for mye i avgifter

Forvaltnings-avgiftene betyr noe for din avkastning, spesielt når vi ser dette over lang tid. Jeg skal illustrere dette enkelt med to ulike fondskjøp i Sbanken, som gir deg en beregning av kostnadenes betydning for din avkastning i kjøpsprosessen. Dette skal framkomme tydelig på alle plattformer.

Vi skal kjøpe for kr 10 000 i et billig indeksfond (fond 1) og et dyrt aktivt forvaltet fond (fond 2).

Kjøp av kr 10 000 i Storebrand Global Indeks med en totalkostnad på 0,17 % pr år (fond 1).

Kjøp av kr 10 000 i SKAGEN Kon-Tiki A med en totalkostnad på 1,80 % pr år (fond 2)

Med lik avkastning for fond nr 1 og 2 i 20 årsperioden, vil du med fond nr 1 sitte igjen med 10 000 kr mer enn med fond nr 2! Dette er basert på finansbransjens standard for avkastning, som er på 5,75 %.

8. Du har for høyt fokus på skatt

Akkurat denne investorfellen er nok hovedsakelig relatert til amerikanske forhold, og handler om å ikke bygge porteføljen utelukkende basert på hvordan skattlegging i dag er for det du har valgt å investere i. Dette kan over tid både forverre og forbedre seg.

Skatt på både utbytte og aksjegevinst for inntektsåret 2022 var på 35,2 %, men økte i 2023 til hele 37,8 %. Det er verdt å nevne at grunnet høyt rentenivå vil også det såkalte

skjermingsfradraget kunne øke til din fordel, og det kan medføre at skatten i realiteten blir en hel del mindre en de nesten 38 % som den ligger på nå (se

regneeksempler fra Nordnet). Skatt på rentefond er for øvrig på 22 %. Du skal som investor allikevel ikke legge hovedvekt på dette, da det har en tendens til å endre seg over tid, blant annet med ulike regjeringer, og hva de mener er viktig å stimulere både profesjonelle og private investorer med.

Så her vil jeg oppfordre til å følge Elon Musks råd, vel og merke med et lite glimt i øyet:

"I'd rather be optimistic and wrong than pessimistic and right."

9. Du følger ikke jevnlig med

Gjennomgå porteføljen din kvartalsvis eller årlig, for å sikre at du holder deg til din plan og strategi, eller hvis porteføljen din trenger rebalansering. Det er ikke smart å følge med på en fondsportefølje daglig, da det lett gjør at du handler overilt basert på kortsiktige svingninger.

Planen din er 75 % globalt indeksfond og 25 % rentefond.

Hvis du da skal følge planen din, så må du har selge noe av det globale indeksfondet etter 1 år og reinvestere det i rentefondet. Da rebalanserer du porteføljen. I motsatt fall kan du over tid oppleve at rentedelen blir mindre og mindre, og dermed vil også den risiko du har tatt i porteføljen øke.

10. Du misforstår risiko

Det er svært viktig å ta stilling til risikoen i porteføljen din. Å ta for mye risiko kan føre deg ut av komfortsonen din, men for lite risiko kan resultere i lavere avkastning. Det kan gjøre at du ikke når dine økonomiske mål. Du må rett og slett finne den rette balansen for din personlige situasjon.

- Det vil alltid være en klar sammenheng mellom den risiko du er villig til å ta, og den avkastning du vil oppnå.

- Du kan velge å investere i:

- Aksjefond (høyere risiko)

- Kombinasjonsfond (middels risiko)

- Rentefond (lavere risiko)

- Fondets nøkkelinformasjon informerer deg om hvilken risikoklasse fondet er plassert i.

- Fondets Sharpe Ratio er et mål for risikojustert avkastning.

- Fondets standardavvik sier noe om hvor mye fondets avkastning har variert historisk og hva du dermed kan forvente av svingninger.

- Ingen fond er risikofrie, men noen svinger mindre enn andre.

- Sparehorisonten er det aller viktigste parameteret for valg av risikonivå for porteføljen.

11. Du har ikke oversikt over din avkastning

Det er ikke sjelden at investorer ikke kjenner den egentlige avkastningen for sine investeringer. Disse skal man over tid følge med på, slik at man når sine investeringsmål, sett opp mot inflasjon og avgifter. En fondsinvestor, som har aktivt forvaltede fond i porteføljen og som har prestert svakt i forhold til indeks over 1-2 år, bør vurdere å bytte ut disse. Du bør også, som nevnt tidligere, aktivt følge med på fondets forvaltningsavgifter.

Morningstar kommer med 3 konkrete råd for hvordan du kan forbedre din avkastning:

- Bygg en portefølje med færre og mer diversifiserte fond.

- Unngå smale eller volatile fond.

- Gjør det enkelt, oversiktlig og forståelig.

Du skal også være klar over hvor vanskelig det er for investorer å slå indeksen over tid. Legg spesielt merke til (se under) hvor store forskjellene blir, når tidsperioden blir lang (30 år).

12. Du lar deg styre av sosiale medier og nyheter

Det er vanskelig å ikke la seg påvirke av negative nyheter og det som "skyller over oss" i sosiale medier. Den ene selvutnevnte eksperten etter den andre kommer med påstander om markedskrasj og dårlig avkastning i årene som kommer. Det er nok av krakknisser, men siden 1920 har 73 % av årene gitt positiv avkastning fra det amerikanske aksjemarkedet.

Det som er rundt oss på kort sikt, kan trigge redsel og lite gjennomtenkte handlinger. Dette er bare støy. Du må ha et langsiktig fokus. Holberggrafen har illustrert dette på en utmerket måte.

13. Du glemmer at det er inflasjon

Inflasjonen har siden 1970 i gjennomsnitt på ca 4 %. Det betyr at 1000 kr i 2022 er verdt 960 kr i 2023. Etter 20 år er disse 1000 kronene blitt til 440 kroner. Så inflasjonen har selvsagt stor betydning for din sparing. Når du skal spare, bør avkastningen du får på sparingen derfor være høyere enn inflasjonen. Det er vanskeligere å være investor når det er høy inflasjon, slik det har vært de siste årene. Du treffes både av mer svingninger i markedene og svakere avkastning.

Dette er en oversikt over annualisert inflasjonsjustert avkastning for en rekke markeder:

14. Du forsøker å time markedet

Det er svært vanskelig å time markedet. Å være investert i markedet kan gi langt bedre avkastning, enn å forsøke å gå inn og ut på de tidspunktene man antar er best.

"Selv om markeds-timing er svært fristende for investorer, spesielt når svingningene er store, er realiteten at feil timing kan påføre deg betydelige tap," forklarte Ryan Detrick, en kjent amerikansk markedsstrateg og Twitter-profil. "Faktisk, hvis du startet i 1990 og gikk glipp av den beste dagen i året for S&P 500 hvert år, ville årlig avkastning bli nesten halvert."

Å være ute av markedene bare noen få dager, kan få signifikante konsekvenser for avkastningen på porteføljen din. Dette er igjen utmerket illustrert av Visual Capitalist. Legg merke til at 7 av de beste 10 dagene i denne 20-årsperioden for S&P 500 var i bear markeder (fallende markeder). Og at i 2020 (pandemi-året) var den nest beste dagen i hele perioden, umiddelbart etter den nest verste dagen.

John Bogle, indeksfondets far, sa en gang at kloke investorer ikke vil prøve å time markedet. De vil diversifisere porteføljen og investere langsiktig. Han gjør det klart at et langsiktig tankesett for porteføljen, vil ta deg langt når det kommer til investeringer.

"Ideen om at en bjelle ringer for å signalisere når investorer bør komme inn eller ut av markedet er rett og slett ikke troverdig. Etter nesten 50 år i denne bransjen, vet jeg ikke om noen som har gjort det vellykket og konsekvent." (John Bogle)

15. Du gjør ikke hjemmeleksen før du investerer

Når du skal velge et fond til din fondsportefølje, må du anstrenge deg litt. Ikke høre bare på hva andre sier, men sette deg inn i det aktuelle fondets tilgjengelige informasjon. En standard feil er å velge det fondet som har prestert best siste år. Ikke gjør det!

Bruk gratisverktøyet

Morningstar, søk opp aktuelt fond og finn ut detaljer om:

- Avkastnings-historikk

- Fondets størrelse

- Løpende kostnader (og eventuelt andre avgifter som påløper)

- Forvalter

- Indeks fondet følger

- Risiko

- Morningstar-rating

- Sektorer fondet er investert i

- Regioner fondet er investert i

- Selskapene fondet er investert i

- og mye mer...

Morningstar oppsummerer dette selv gjennom 5 spørsmål, som danner grunnlaget for deres tilnærming til fondsseleksjon:

- Hvordan har det prestert?

- Hvor risikabelt har det vært?

- Hva eier det?

- Hvem forvalter det?

- Hva koster det?

16. Du bruker feil rådgiver

Det Visual Capitalist her tenker på er en personlig rådgiver, gjerne hos din bankforbindelse. Og du skal alltid være kritisk til det du blir anbefalt og ta dine egne beslutninger. Med digitaliserte tjenester og selvbetjente plattformer, er det nok blitt mer og mer vanlig å la seg veilede i hovedsak av spareplattformen. Du skal samtidig huske på at råd i sosiale medier eller fra velmenende kollegaer i lunsjen, ikke nødvendigvis er det smarteste å følge. Gjør deg alltid opp din egen mening, og start gjerne med investeringer i et globalt indeksfond.

Jeg ville også vurdert om den plattformen du benytter for investeringer har et godt og bredt nok utvalg, er brukervennlig, gir berikende informasjon i kjøps- og salgsprosessen, er tydelig på informasjon om kostnader og gir deg god oversikt over dine investeringer og utviklingen for disse.

17. Du lar deg styre av dine følelser

Det er spesielt viktig å være rasjonell når markedet svinger. Undersøkelser viser at følelsesdrevne beslutninger gjør at investorer taper 3 % annualisert avkastning. Peter Warren, som er en kjent norsk investor, har en gang sagt i et foredrag: "10 % av avkastningen skyldes en god evne til å analysere riktige selskaper, mens hele 90 % skyldes adferden i ettertid".

Denne grafen illustrerer følelses-spekteret en investor opplever.

Charlie Munger, en av verdens mest kjente investorer, har brukt svært mye tid på å snakke om de psykologiske fallgruvene for investorer. Han sier at hvis vi får for mye informasjon og graver oss ned i detaljer, kan vi risikere å miste det store bildet. Samtidig sier han at vi også har en tendens til å ta forhastede beslutninger basert på for lite informasjon, grunnet alt for stor tro på våre egne evner som investorer.

18. Du investerer utelukkende i høyrisiko produkter

Risiko og avkastning står i forhold til hverandre. Dess høyere risiko, dess større mulighet for høy avkastning, men også tap. Vi har allerede sagt litt om risiko og det er viktig at du gjør en grundig vurdering av risiko, før du gjør din investering.

NB! Dette er bare et eksempel. Nordnet fikk her medhold. Kunden var tilstrekkelig advart om muligheten for tap av investert beløp.

19. Du kommer ikke i gang

Det beste tidspunktet å komme i gang med investeringer var i går. Det nest beste er i dag! La oss se på rentes-rente-effekten for noen sparebeløp der ulike tidsperioder er vist. 10 % avkastning er det Verdensindeksen har gitt i gjennomsnitt de siste 50 år, og derfor brukt som datagrunnlag for akkurat dette eksemplet.

Vi skal se på hvordan

et sparebeløp på 300, 1000, 3000, 5000 og 10 000 kroner pr måned, utvikler seg med

10 % avkastning over henholdsvis 5, 10, 15, 20, 30 og 40 år.

For å illustrere rentes-rente-effekten, så har du med 1000 kr pr måned i 40 år totalt spart kroner 5 580 715 kroner, der 480 000 av dette er det du har spart. Resten er rentes-rente-effekt.

Det er derfor smart å starte tidlig og investere med disiplin over mange år!

20. Du tar ikke kontroll over det du kan

Investorer kan ikke forutsi markedet, men kan kontrollere små bidrag underveis, som kan ha store følger for avkastningen. Avkastningen kan du ikke kontrollere. Alt dette har vi berørt tidligere, men fokuser altså på det du kan kontrollere!

Med vennlig sparehilsen fra Svein - Consilum Futurum! (planlegg for framtiden)

Ansvarsfraskrivelse (disclaimer): På denne bloggen gir jeg ingen råd, men deler kunnskap og erfaringer. Du må gjøre dine egne valg når du skal gjøre dine investeringer. Agerer du på synspunkter eller kommentarer på bloggen, må du ta ansvar for det selv. Det kan også oppstå feil i artiklene, da detaljene til tider er mange og noe kan "glippe". Da er jeg takknemlig for tilbakemelding på det!

Kommentarer

Legg inn en kommentar