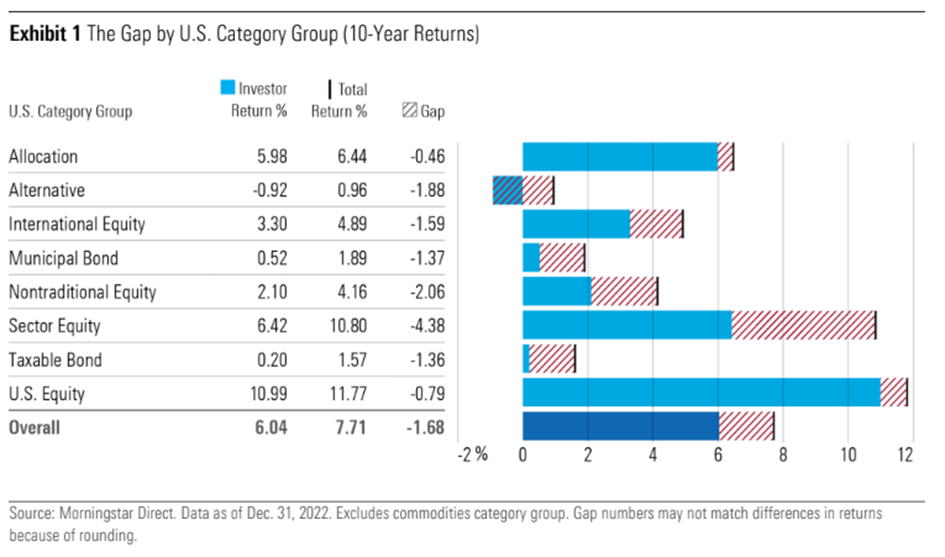

Det kan være at du opplever overskriften som litt overraskende, men dette er hentet fra den nyeste 10-årsstudien fra Morningstar utført i det amerikanske fondsmarkedet, som viser at investorer har hatt en avkastning på omtrent 6 % per år (i dollar) på sine fond de siste 10 årene. Denne avkastningen er 1,7 % mindre enn den totale avkastningen som disse fondene egentlig har gitt. Dette årlige avkastningsgapet er i tråd med gapene Morningstar målte i de fire foregående rullerende 10-årsperiodene, som varierte fra 1,5 til 1,7 prosentpoeng per år.

Hva er årsaken til at investorene i fond får mindre avkastning enn fondet? Og gjelder dette kun aktive fond eller også passive indeksfond? Og ikke minst: Kan du som fondsinvestor gjøre noe med dette?

Alle data i denne artikkelen bygger på undersøkelsen Morningstar gjennomfører jevnlig av avkastningen til amerikanske fondsinvestorer over 10-årsperioder. Rapporten heter "Mind the Gap: A report on investor returns in the U.S." og kan gratis lastes ned fra Morningstar sine sider. Den er på ca 20 sider og er datert 31.12.22. Den anbefales studert i detalj, hvis om du vil ha hele bildet. Vi skal i denne artikkelen kun se kortfattet på hovedfunnene i denne studien. Både rapporten og andre henvisninger hos Morningstar, poengterer tydelig hva som er verdt å få med seg fra studien.

Lesetid artikkel: 7 minutter

Artikkel er skrevet med ChatGPT som CoPilot, men kvalitetssikret av artikkelforfatter.

La oss bare innlede med noe som jeg ofte drøfter med kontakter jeg har og som har vært i markedet i kortere eller lenger tid: Den avkastning som vises i nettbanken eller på spareplattformen, er en annen enn den som oppgis når du kun ser på fondets avkastning. Og når du ser på resultatene til et fond over en bestemt tidsperiode, er ikke det du ser nødvendigvis det samme som det den jevne investor i fondet har oppnådd. Hvorfor? Rent teknisk og matematisk er fondets avkastning tidsvektet, og det antas derfor at en enkelt investering ved begynnelsen av perioden holdes til slutten. Jeg skal forsøke å illustrere dette poenget med et eksempel fra et kjent hedgefond, som ikke er omtalt i Morningstars undersøkelse.

Peter Lynch forvaltet det legendariske fondet Magellan Fund hos den gigantiske forvalteren Fidelity i USA. Han forvaltet fondet fra 1977 til 1990 med en årlig avkastning på 29,2 %. Da burde jo bare kundene "seilet med" Lynch og fått denne fantastiske avkastningen, tenker man naturlig, men det skjedde ikke.

I løpet av denne perioden på 13 år falt fondet:

- 10 % 15 ganger

- 15 % 6 ganger

- 20 % 4 ganger

- 35 % 1 gang

I følge

Fidelity Investments tapte den gjennomsnittlige Magellan Fund-investoren penger under Lynchs tid som forvalter. Hvordan kunne dette skje? Jo, investorene solgte seg i løpet av denne perioden jevnlig ut og kjøpte seg inn igjen i fondet, og avkastningen Peter Lynch leverte til investorene disse 13 årene, ble ødelagt. Investorer kan derfor ødelegge egen avkastning gjennom sin atferd.

La oss se på hovedfunnene i undersøkelsen "Mind The Gap". Alle illustrasjoner er hentet direkte fra rapporten.

1. Fondsinvestorer taper nesten 2 % årlig over 10 år

La oss se litt på hva som beveget seg i denne perioden over 10 år fram til utgangen av 2022. I 2013 la investorer til 116 milliarder dollar i amerikanske aksjefond, bare for å se avkastningen skarpt synke i 2014, sammenlignet med året før. Tilsvarende trakk investorene ut mer enn 300 milliarder dollar i 2020, men avkastningen forbedret seg kraftig det påfølgende året. Samtidig ble disse feiltrinnene delvis oppveid av bedre timede innganger (i 2018) og utganger (i 2017 og 2019) fra amerikanske aksjefond.

Poenget er at investorer har en tendens til å forsøke å time markedet, gjennom å kjøp og salg av aksjefond. Undersøkelsen viser at gapet og mindreavkastningen, skyldes dårlig timede kjøp og salg. Dette har kostet investorene nesten en femtedel av avkastningen, som de kunne ha oppnådd ved å bare kjøpe og holde på investeringene gjennom hele 10-årsperioden.

2. Det er dårligst resultat for volatile sektor- eller bransjefond

Undersøkelsen viser helt klart at investeringer i smale sektor- eller bransjefond, er de som medfører det største avkastningsgapet. Studien viset at investorer har hatt problemer med å bruke smalt fokuserte eller svært volatile fond (fond med store svingninger) på en vellykket måte i sine porteføljer. Disse fondstypene hadde noen av de største avkastningsgapene som Morningstar målte. De fleste investorer vil derfor sannsynligvis få bedre avkastning gjennom enklere porteføljer, som vektlegger bred diversifisering og lave kostnader, sier Morningstar.

3. Hva med passive fond?

En problemstilling rapporten tar opp, er om passivt forvaltede fond (typisk indeksfond) slår aktivt forvaltede fond når det gjelder investorenes avkastningsgap. Man antar da at investorer i passive fond er mer disiplinerte i sin atferd. Rapporten viser imidlertid overraskende nok det motsatte. Passive fond har en tendens til å ha (for de fleste globale kategoriene) et høyere avkastningsgap.

Hva kan forklare dette? Rapporten antyder her, og jeg siterer: "Det er mindre sannsynlig at dette skyldes dårlige investeringsvalg fra investorer i indeksfond eller dyktig timing av kjøp og salg av aktive fond. Det gjenspeiler heller den overordnede trenden der kapital flyttes fra aktiv til passiv forvaltning, noe som har vist seg å være kostbart for passive og fordelaktig for aktive investorer gitt avkastningsmønsteret vi har sett de siste ti årene".

En annen måte å si dette på er at mange har vært investert i aktive fond i perioden og har deretter flyttet til indeksfond, men ikke fått uttelling på avkastningen i henhold til svingningene på børsene i dette 10-året. Investorene har rett og slett ikke vært til stede på de mest gunstige tidspunktene for indeksfondene i denne perioden, i følge denne studien.

4. Kan månedlig sparing redusere avkastningsgapet?

I USA (og i denne rapporten) kalles månedlig sparing for "dollar cost averaging". Det gir ikke så mye mening å forsøke å oversette begrepet til norsk, men det er den nokså vanlige praksisen med å investere et fast dollarbeløp på regelmessig basis (tenk spareavtale) uavhengig av aksjekursen. Generelt sett gir ikke regelmessige innskudd bedre avkastning enn å bare "kjøpe og holde". Faktisk, siden markedsavkastningen generelt er positiv, har dollar-cost averaging en tendens til å generere lavere avkastning. Dette fordi investorer som bidrar med små beløp over tid, vil ha mindre penger investert i perioder med høy avkastning.

Samtidig må det påpekes at månedlig sparing er en god måte å få disiplinert investeringsvanen og være mer effektiv i hvordan du investerer over tid. Det kan også redusere stressnivået betydelig for deg som investor, noe også Morningstar påpeker.

Som vist i tabellen nedenfor, var avkastningsforskjellene for investorer som tok i bruk dollar-cost averaging negative på tvers av de brede kategoriene.

Rapporten sier her: "Dette gjenspeiler den underliggende matematikken for totale avkastninger: Hvis avkastningen generelt er positiv, er investorene vanligvis bedre stilt med en engangsinvestering, som holdes gjennom hele perioden. Investorer som kjøper og holder kan dra full nytte av ytelsestrender når totale avkastninger er positive, mens investorer som bidrar med mindre beløp over tid ofte har færre dollar investert i perioder med sterk avkastning."

Dette avkrefter jo også myten om at du skal dele opp et større beløp når du går inn i markedet i mindre beløp, som deretter skytes inn i markedet over tid.

Nordea undersøkte dette blant sine kunder og fant ut: «

Jo lengre tid investorer har brukt på å komme seg inn i markedet, desto mer avkastning har de gått glipp av i gjennomsnitt. Det endrer seg ikke ved å endre tidshorisonten. Bare ved å spre investeringer over to måneder istedenfor en måned, har investorer i gjennomsnitt gått glipp av avkastning.»5. Kan du gjøre noe for å forbedre din avkastning?

Rapporten avslutter med noen forslag til hvordan du som fondsinvestor kan få en avkastning som er mer lik det fondet du er investert i. Din avkastning vil aldri matche totalavkastningen i et fond fullstendig, ettersom få av oss faktisk kjøper en gang og deretter holder på investeringen gjennom alle tidsperioder. Men de negative avkastningsgapene for de fleste investorer indikerer at det fortsatt er rom for forbedring. Investorer kan øke sjansene for bedre avkastning ved å bruke en mer disiplinert tilnærming og prøve å unngå noen av de vanligste feilene, som å kjøpe til høy pris og selge til lav.

Her er 4 gode råd fra Morningstar:

- Bygg en portefølje med færre og mer diversifiserte fond.

Kommentar: Brede og globale fond er smart som et fundament i porteføljen. - Unngå smale eller volatile fond.

Kommentar: Bransjefond vil svinge mye i verdi og krever meget høy investor-disiplin. - Gjør det enkelt, oversiktlig og forståelig.

Kommentar: Lag en plan, følg den og ikke prøv å være smart gjennom timing av dine kjøp. - Kjøp og hold!

Kommentar: Etabler et langsiktig tankesett, hold på fondene og fokuser minst 5-10 år fram!

"The big money is not in the buying or selling, but in the waiting" - Charlie Munger

Med vennlig sparehilsen fra Svein - Consilum Futurum! (planlegg for framtiden)

Ansvarsfraskrivelse (disclaimer): På denne bloggen gir jeg ingen råd, men deler kunnskap og erfaringer. Du må gjøre dine egne valg når du skal gjøre dine investeringer. Agerer du på synspunkter eller kommentarer på bloggen, må du ta ansvar for det selv. Det kan også oppstå feil i artiklene, da detaljene til tider er mange og noe kan "glippe". Da er jeg takknemlig for tilbakemelding på det!

Kommentarer

Legg inn en kommentar