Dette er en månedsrapport om hva som har skjedd den siste måneden i mine fondsporteføljer. Jeg gir en kortfattet informasjon om utviklingen i aksjemarkedene, forteller om eventuelle endringer i porteføljene, gir en oversikt over portefølje og avkastning siste måned, hvilke aksjefond jeg følger med på og til slutt noen oppsummerende tanker om det jeg ser rører seg av trender og utviklingstrekk i markedene. Dette er viktig å ha på radaren for den som investerer i aksjefond, slik jeg ser det.

Utviklingen i de aktuelle aksjemarkedene i april 2021

Farge: Rød (negativ totalutvikling for måned) Farge: Grønn (positiv totalutvikling for måned)

- De amerikanske børsene er grønne i april med en oppgang på mellom 2 % (Dow Jones) og hele 6,9 % for Nasdaq. Det er teknologiaksjonene på Nasdaq som har utviklet seg sterkest.

- Oppgang på 1,3 % i Asia.

- Oppgang både i Europa og for Norden på i overkant av 3 %.

- Oslo Børs har en oppgang på i underkant av 2 %.

Endringer i porteføljen

- I slutten av februar tok jeg ned eksponeringen mot bærekraft. I begynnelsen av mars tok jeg ned noe av eksponeringen (som var alt for høy) mot teknologi. Begge områdene er svært vekstintensive, men med økende langrenter (10-årsrenten i USA) og inflasjon, har det vært en dreining mot såkalte verdi- eller kvalitetsselskaper i markedene, som eksempelvis finansinstitusjoner. I april har jeg ytterligere tatt ned litt eksponeringen mot bærekraft, gjennom at jeg har tatt ut nok et bærekraftsfond fra porteføljen.

- I slutten av 1. kvartal og i april har jeg fortsatt å vekte opp i globale indeksfond, som baserer seg på Verdensindeksen eller MSCI World. Denne består igjen av indeksene MSCI World Growth og MSCI World Value. Du kan regne med om lag 50/50 vekst og verdi i et globalt indeksfond. De to indeksene er nokså like i størrelse eller verdi. Dette er derfor en riktig posisjonering for meg for porteføljen framover, blant annet for å beskytte kapitalen fra store svingninger. Det er normalt noe mer stabilt i indeksfond enn i en del aktivt forvaltede bransjefond. Jeg har nå 2 ulike globale indeksfond i porteføljen, der det ene dekker små- og mellomstore selskaper, og et vanlig globalt indeksfond, som alltid vil bestå nesten utelukkende av store selskaper.

- Disse fondene er tatt ut:

- BNP Paribas Energy Transition ga svært god avkastning i 2020, men har prestert langt svakere i 2021, slik de fleste bærekraftsfond har gjort. Når jeg da ville vekte litt ytterligere ned i bærekraft, ble deler av kapitalen i dette fondet flyttet over i globale indeksfond og Storebrand Fornybar Energi.

- Disse fondene er tatt inn:

- KLP AksjeVerden Indeks er et globalt indeksfond som investerer i de indeksnære fondene KLP AksjeGlobal Indeks I og KLP AksjeFremvoksende Markeder Indeks I. Fordelingen mellom de underliggende fondene er omtrent 85-90% i KLP AksjeGlobal Indeks I og 10-15 % i KLP AksjeFremvoksende Markeder Indeks I. Dette fondet dekker derfor i prinsippet indekser i hele verden, og kommer til å få den største andelen av porteføljen framover.

- Det er viktig og ikke gjøre den feilen at man nå kutter ut alt innenfor bærekraft og teknologi, slik noen argumenterer for nå. Du må tenke langsiktig. Bærekraft og teknologi vil prege både hverdagen vår og utviklingen av selskapene de kommende 10-20 årene. Du må ikke gå i "2020-fella", som jeg har inntrykk av at mange nye investorer gikk i, ved å kun satse alt på noen få vekstfond. Disse har både stor oppside og stor nedside. Tilfør heller porteføljen 1 eller 2 "verdifond", for å gjøre en ytterligere diversifisering over tid for porteføljen, samt fond som er eksponert mot ulike regioner. Da blir du mindre utsatt for svingninger i porteføljen, selv om det alltid vil gå opp og ned over tid. Hvis du i tillegg har et fundament i et globalt indeksfond, så har du allerede en solid fot i både "vekst" og "verdi".

- Gjennom aksjefondene i min portefølje eier jeg aksjer i flere tusen små, mellomstore og store selskaper i hele verden. Det anser jeg som en god spredning av mine beskjedne sparepenger.

- Og jeg vil peke på at de fleste bør ha et globalt indeksfond som fundament i sin portefølje!

- "Det er fortsatt smart å spare i brede globale indeksfond!" (bloggen, 31.05,20)

- Strategien for den fondsporteføljen er tenkt slik:

- Globale indeksfond: ca 40-50 %.

- Regioner: Norden og Asia ca 15-20 %.

- Bransje: Globale teknologi- og vekstfond ca 10-15 %.

- Bransje: Globale bærekraftsfond ca 10-15 %.

- Bransje: Globale verdiaksjer ca 10-15 %.

- Bransje: Globale sykliske forbrukertrender 5-10 %.

Porteføljeoversikt

Porteføljedata: Avkastning, vekst og verdi, selskapsstørrelser, sektorer og regioner

- Hvordan gjøre enkle analyser av aksjefond? (Bloggen, 05.04.21)

Detaljert oversikt over aksjefondene i porteføljen

DNB Finans (Global Finans) - er et aktivt forvaltet aksjefond som hovedsakelig investerer i aksjer innenfor finanssektoren og annen beslektet virksomhet, notert på børser og regulerte markeder over hele verden. Investering i DNB Finans gir normalt en bred eksponering på tvers av undersektorer og regioner, men har vanligvis stor eksponering mot enkeltselskaper.

Storebrand Global Value (Globale Verdiaksjer) - har som mål å oppnå langsiktig meravkastning ved å investere i globale, velutviklede aksjemarkeder. Fondet er et modellbasert faktorfond, som søker å utnytte risikopremien knyttet til verdifaktoren. Verdiaksjer kjennetegnes gjerne ved å være lavt priset i forhold til inntjening og bokførte verdier. Porteføljen er sektor- og regionsnøytral, og vil normalt bestå av 60-90 store og mellomstore aksjeselskaper. Fondet forvaltes i tråd med Storebrands prinsipper for bærekraftige investeringer.

Kandidatlisten - Aksjefond på "plukklisten" som kan anbefales

- Indeksfond:

- KLP AksjeNorden Indeks (Norden indeksfond)

- KLP AksjeEuropa Indeks IV (Europa indeksfond)

- KLP AksjeGlobal Indeks V (Globalt indeksfond minus fremvoksende)

- KLP AksjeGlobal Mer Samfunnsansvar (Globalt indeksnært etisk fond)

- KLP AksjeFremvoksende Markeder Indeks II (Fremvoksende markeder indeksfond)

- Regioner:

- DNB Grønt Norden A (Norden)

- DNB SMB A (Norden)

- Swedbank Robur Småbolagsfond (Norden)

- First Global Focus (Europa)

- Nordea Emerging Stars (Asia)

- JPMorgan Funds - China Fund A (Kina)

- Storebrand Global Multifactor N (Globalt)

- Delphi Global (Globalt + Bitcoin)

- Bransjefond:

- Fondsfinans Utbytte (Utbyttefond Oslo Børs)

- Handelsbanken Bærekraftig Energi (Bærekraft)

- Storebrand Global Solutions A (Bærekraft)

- DNB Miljøinvest (Bærekraft)

- BNP Paribas Energy Transition (Bærekraft)

- BlackRock Global Funds World Technology (Teknologi)

- Morgan Stanley Investment Funds - US Growth Fund (Teknologi/Vekst/Innovasjon)

- BNP Paribas Funds Disruptive Technology Classic Capitalisation (Vekst/Innovasjon)

- Franklin Biotechnology Discovery Fund (Helse)

- Fidelity Funds - Global Financial Services Fund (Finans)

Oppsummert - April 2021

- Hvordan har april vært?

- Sterk positiv utvikling for det av det aktivt forvaltende Norden-fondet. +8 %.

- Svak negativ utvikling for bærekrafts-fondet i porteføljen. -1%.

- Svak positiv utvikling for vekst- og teknologifondene i porteføljen totalt sett. +1-2%.

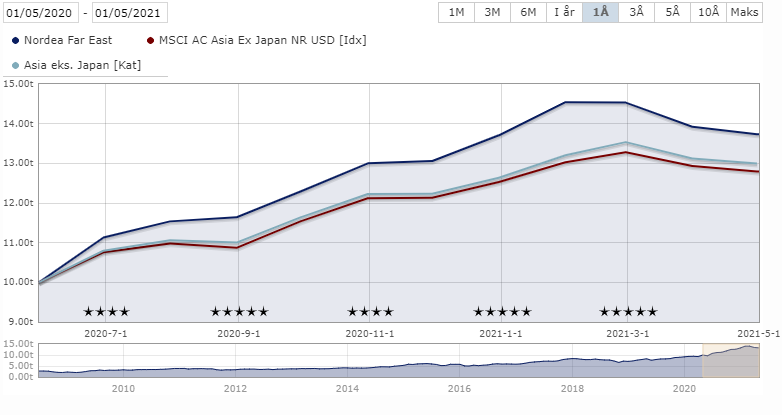

- Svak negativ utvikling for det aktivt forvaltede Asia-fondet. -1%.

- Blandet utvikling i de aktivt forvaltede verdifondene.

- Svak positiv utvikling for de globale indeksfondene.

- Når det gjelder underliggende trender, så skal du være klar over at inflasjon og renteøkning kan dreie aksje- og fondsmarkedet fra "vekst" til "verdi". Dette har jeg skrevet en artikkel om: "Hva kan en såkalt sektorrotasjon bety for sparing i aksjefond?" (06.12.20). I februar og mars har dette preget markedene, gjennom frykt for renteøkning og inflasjon. I april har denne rotasjonen stoppet litt opp igjen.

- Hva vurderer jeg å gjøre videre i 2. kvartal?

- Det er 3 teknologifond i porteføljen. Jeg vurderer å redusere dette til 2, uten at jeg ennå har bestemt meg for hvilket fond som ryker. Skal jeg gå etter ratingen hos Morningstar, er det BlackRock Next Generation Technology A2 som ligger dårligst an. Dette har også prestert svakt så langt i 2021, selv om avkastning må vurderes over tid. Fondet har fortsatt levert 70% avkastning de siste 12 måneder (!).

- Jeg har nå tatt inn KLP AksjeVerden Indeks, der 10-15 % er investert i fremvoksende markeder. Det kan bety at jeg på sikt vil redusere investeringen i det aktivt forvaltede Asia-fondet; kanskje ta det helt ut. Dette vil jeg vurdere over tid. Mulig jeg starter med å flytte litt kapital fra dette fondet over i andre deler av porteføljen.

- Jeg vurderer også å ta inn et utbytte-fond, for å gi porteføljen enda et ben å stå på. Det er noen slike fond på Oslo Børs, som jeg for tiden ser litt nøyere på.

- Nyttige ting som er lest og som bidrar til innsikt for fondssparing i april 2021:

- S&P 500 steg over 5 prosent i april (E24, 30.04.21)

- Big Tech Profits Soar On Pandemic Boost (Statista.com, 30.04.21)

- Why investors should invest in asset bubbles rather than avoid them, according to JPMorgan (Markets Insider, 30.04.21)

- Pengepodden: De beste verdiaksjene – med Martin Mølsæter (Nordnet, 29.04.21)

- FED holder både renten og verdipapirkjøpene uendret (DNB Nyheter, 29.04.21)

- Teknologisektoren etter Covid-19 - Om DNB Teknologi (DNB Utbytte, 28.04.21)

- Alphabet og Microsoft dro inn 800 mrd. kroner i første kvartal (E24, 27.04.21)

- Hvordan bygge en investeringsportefølje (Sparegleden, 26.04.21)

- Analytiker spår tek-rally (Finansavisen, 26.04.21)

- Mulig økt kapitalskatt i USA kan legge en demper på aksjemarkedet fremover (DN, 25.04.21)

- Ekspertene har undersøkt tre myter om aksjemarkedet. De stemte ikke! (Nettavisen, 24.04.21)

- The psychology of a stock market bubble (MarketWatch, 23.04.21)

- Slik finner du frem til fondet som passer best for deg (DNtv, 23.04.21)

- China’s fintech giants are hitting roadblocks in planned listings at home (CNBC, 23.04.21)

- Storebrand lanserer nordisk indeksfond (FinansWatch, 20.04.21)

- The Coming Bank-Bitcoin Boom: Americans Want Cryptocurrency From Their Banks (Forbes, 19.04.21)

- 3 reasons the stock market is poised for a near-term correction (Markets Insider, 17.04.21)

- Bank Profits Are On Fire; Analysts Like These 6 Stocks Best (Investors Daily, 16.04.21)

- FIRST Veritas - videopresentasjon april 2021 (FirstFondene, 15.04.21)

- Investors brace for ‘major shift’ as momentum and value collide (Financial Times, 14.04.21)

- BlackRock commit $600 million to invest in firms working to reduce carbon emissions (CNBC, 12.04.21)

- China fines Alibaba record $2.75 bln for anti-monopoly violations (Reuters, 12.04.21)

- Hva er forskjellen mellom DNB Global Indeks og KLP AksjeGlobal Indeks? (Morningstar, 06.04.21)

- Den amerikanske økonomien fosser videre med rekordstore redningspakker og effektiv vaksineutrulling (E24, 06.04.21)

- Flight to Value Stocks Hits ESG Funds (The Wall Street Journal, 02.04.21)

- Fondskundene selger vekst- og kjøper verdifond (Nordnet, 02.04.21)

- Utbyttefond: lavere risiko, samme avkastning (Nordnet, 31.03.21)

- Mine siste artikler:

- Hvordan har avkastningen vært for norske aksjefond i første kvartal 2021? (17.04.21)

- Hvordan gjøre enkle analyser av aksjefond? (05.04.21)

- Hvorfor er det framtidsrettet å investere i grønne og etiske aksjefond? (07.03.21)

- Hvilken risiko tar du ved å spare i aksjefond? (18.02.21)

- Hvor høy avkastning kan man over tid forvente ved sparing i aksjefond? (12.01.21)

- Et aksjefond som dekker Asia bør få en plass i din fondsportefølje! (20.12.20)

- Hva kan en såkalt sektorrotasjon bety for sparing i aksjefond? (06.12.20)

- Fondsoversikter (hentet fra Sbankens åpne fondsliste):

- Fond med høyest avkastning siste 12 måneder

- Fond i Norden med høyest avkastning siste 12 måneder

- Fond i Asia med høyest avkastning siste 12 måneder

- Indeksfond med høyest avkastning siste 12 måneder

- Rapporter fra 2021:

Takk for nok en flott oppdatering, Nå i disse tider med høy pengetrykking, dyre aksjer og generelt mange dommedagsprofeter.. Har du noen nettsider eller apper hvor man enkelt kan se hvor mye feks MSCI world index faller i prosent dersom det skulle komme en korreksjon?

SvarSlettHei og takk for hyggelig tilbakemelding! Du kan følge dette live her: https://markets.businessinsider.com/index/msci-world

SvarSlettVennlig hilsen Svein

Takk for inspirerende lesing igjen Svein! Hvilke fond sparer du i til feks. barn/barnebarn? Selv sparer jeg til barna i klp aksje fremvoksende markeder indeks 2, som nå er godt i minus samt storebrand aksjeglobal indeks v, som er såvidt i pluss. Noen tips til andre gode indeksfond til langvarig sparing for barna?

SvarSlettMvh Anders

Hei og takk for hyggelig respons!

SlettJeg sparer til barnebarn i følgende fond:

KLP AksjeGlobal Mer Samfunnsansvar - 50 %

KLP AksjeNorden Mer Samfunnsansvar - 20 %

KLP Fremvoksende Markeder Indeks II - 30 %

Med hilsen Svein

Hei Svein!

SvarSlettTakk for veldig mange fine blogginnlegg. Jeg har fulgt deg ca 1 år og du har lært meg mye med din folkelige skrivemåte!

Jeg ser du har 6% i Nordea Far East. Hvorfor valgte du det foran Nordea Emerging Stars?

Ser forøvrig at Far East-fondet byttet navn til Asia Stars i fjor men at det brukes far east hos nordnet osv ennå..stemmer dette?

For meg ser disse to fondene bra like ut. La merke til at du vurderer det ene selv om du har det andre.

Keep ut the good work!

Takk for hyggelig tilbakemelding! Mitt valg var nok tilfeldig og det sto mellom disse 2. Til Nordea Emerging Stars sin fordel, vil jeg nevne at dette fondet er mer etisk og bærekraftig. Utover det mener jeg, at hvis man vil ha et slikt fond inn i porteføljen, så kan begge være gode valg. Det er helt riktig at det opereres med litt ulike navn på samme fond her. Nordea liker jo dette "stars"-begrepet, men bla hos Sbanken og på noen andre plattformer, henger det gamle navnet Far East fortsatt igjen.

SvarSlettLykke til!

Vennlig hilsen Svein