Vi skal igjen på denne bloggen studere litt markedsstatistikk for 1. halvår 2020 og har interessante observasjoner å melde. Analyse gir innsikt! Det er en krevende periode for norske småsparere som nå ligger bak oss, der vi måtte se sparepengene bli betydelig mindre verdt i 1. kvartal. I 2. kvartal har vi deretter opplevd en oppgangsperiode uten sidestykke! Hvordan har det egentlig gått med norske aksjefond i denne perioden? Vi har studert aktiviteten i fondsmarkedet siden årsskiftet gjennom å se på den statistikken som oppdateres omkring den 15. i hver måned fra Verdipapirfondenes Forening. Statistikken som er lagt til grunn er fra utgangen av mai 2020.

Forøvrig sier denne foreningen i sin siste oppdatering: "40 prosent av alle nordmenn har penger plassert i verdipapirfond, viser en fersk undersøkelse gjennomført av Opinion for Verdipapirfondenes forening (VFF). Det tilsvarer ca. 1,7 millioner nordmenn over 18 år og er den høyeste andelen siden den årlige målingen startet i 2001."

Innledning

I denne artikkelen er alle de norske fondene som er representert i statistikken fra Verdipapirfondene Forening gjennomgått. Informasjon er kvalitetssikret opp mot informasjon som er åpent tilgjengelig hos Morningstar. For de fondene vi har valgt å se nøyere på, er det lagt noen kriterier til grunn: Aksjefondet skal ha en kapital fra private investorer på minst 1 milliard NOK* og ha minimum 500 kunder. Det er dermed de populære og store fondene vi har sett på. Det er gjort noen få unntak for aksjefond som har mange kunder, men som ikke har passert "kravet" til kapital (de ligger like oppunder). På denne måten endte vi med 63 passivt** (indeksfond) og aktivt*** forvaltede norske aksjefond. Totalt sparer ca 1, 2 millioner nordmenn i disse fondene og har her under forvaltning ca 237 milliarder NOK. Informasjon om avkastning er hentet fra Morningstar pr 07.07.2020.

Disclaimer: Det er noen fond jeg vet presterer godt, men som er for beskjedne på kapital og antall kunder til å bli med i denne oversikten. Du får heller lese andre artikler på bloggen for å få med deg disse "godbitene".

* Fondets størrelse i oversiktene i denne artikkelen viser kun kapital fra private investorer. Skal du se fondets totalstørrelse (inkludert institusjonelle investorer), må du sjekke fondsdetaljer hos Morningstar.

** Passivt forvaltet fond (indeksfond): Indeksfond følger automatisk børsindeksens utvikling. Aksjefond med svært lave kostnader.

*** Aktivt forvaltet fond: Et fond der forvalteren forsøker å slå referanseindeksen og der målet er å gjøre det bedre enn børsen eller indeksen. Disse fondene er vanligvis langt dyrere enn indeksfond.

Hva er status for 63 norske aksjefond 1. halvår 2020?

Vi kan vel allerede nå konkludere med at situasjonen er noe dyster, og skal komme tilbake til hvilke grep som anbefales for din portefølje, om du sparer i de fondene som gir dårligst avkastning. Du skal ikke uten videre bytte ut fond fordi de ikke leverer en avgrenset periode med mye turbulens på verdens børser. Du bør allikevel ha oversikt over hvordan det har gått med dine fond det siste halvåret, og vurdere om dette er et negativt mønster for fondet over tid.

Av 63 aksjefond har 34 negativ avkastning så langt i år. I tillegg er det 5 andre som har en lavere avkastning enn 1 %. Av 63 aksjefond er det kun 6 aksjefond som har en avkastning på over 10 %, som du vanligvis skal være godt fornøyd med, ikke minst i et slikt halvår som nå ligger bak oss.

Oversikt over de 6 fondene som gjør det best:

Oversikt over de fondene som yter bra:

Oversikt over de fondene som yter svakt:

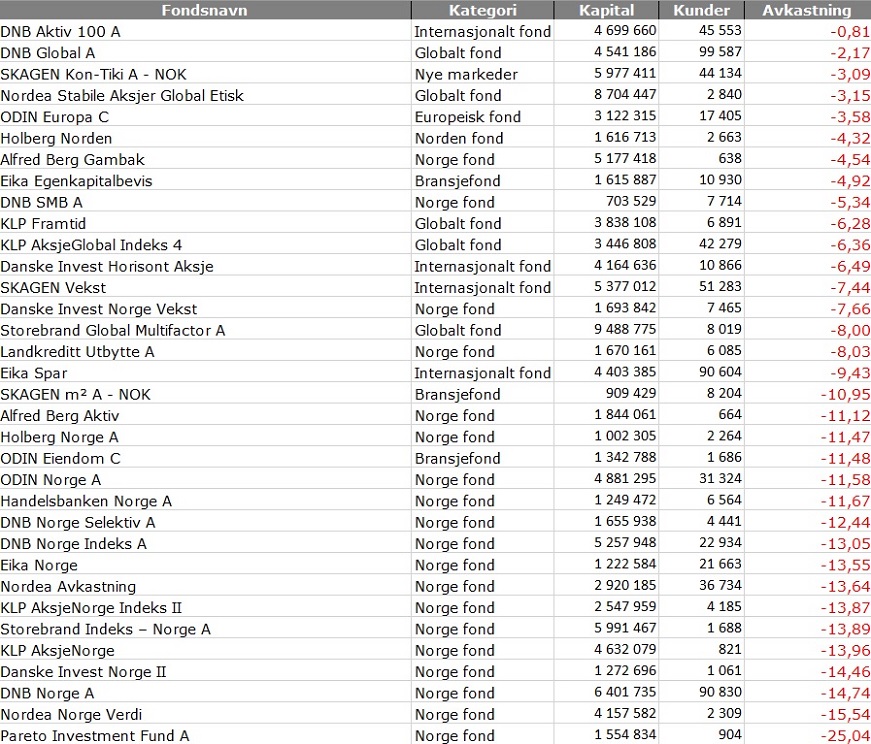

Oversikt over de fondene som har negativ avkastning:

Hva kan vi lære av denne informasjonen?

Det ligger mye bra informasjon for deg som sparer i aksjefond i disse oversiktene, hvis du vil ta følgene av det for din sparing og din portefølje! Jeg har skrevet en egen artikkel om dette tidligere i år, selv om vi nå skal se på noen andre perspektiv:

Hvordan har markedet vært 1. halvår?

Det var et kraftig markedfall i mars 2020, som vi nesten ikke har sett sidestykke til i moderne økonomisk historie. På samme tid har balansen i stor grad blitt gjenopprettet i løpet av 2. kvartal, vel og merke på de amerikanske børsene (motoren i globale aksjefond). Holberg-grafene gir en totaloversikt over alle viktige markeder og viser i stor grad det vi kan kalle en en "recovery" for asiatiske børser, fremvoksende økonomier og det store amerikanske børsene. Europa og Norge ligger fortsatt litt etter, for de som har investert i fond som baserer seg på disse økonomiene.

Av dette ser du tydelig at Oslo Børs ikke er oppe på gamle høyder igjen, men ligger fortsatt ca 14-15 % under toppnivået for starten av 2020. I begynnelsen av juli 2020 kommenterte en fondsforvalter at Oslo Børs er om lag på samme nivå som i august 2019 (og 2017-2018). Dette kan forklare hvorfor de fleste av fondene som baserer seg på Oslo Børs fortsatt har en del å hente inn. Indeksfond som Storebrand Indeks - Norge A og KLP AksjeNorge, ligger typisk på en negativ avkastning på ca 14 %. Legg merke til at de aktivt forvaltende fondene, som baserer seg på samme indeks, men som har som mål å slå den, ligger tildels dårligere an. Eksempler på dette er Danske Invest Norge II, DNB Norge A og Nordea Norge Verdi. Aksjefondet Pareto Investment Fund A har en negativ avkastning på hele 25,04 %. De som sparer i akkurat dette fondet bør ta en sparefot i bakken! Og vurdere om de kan leve med at dette aktivt forvaltede fondet gjør det over 10 % dårligere enn indeksen. For min del mener jeg at den negative avkastningen kan være et symptom på svak utvikling over tid, og at de heller ikke leverer under normale markedsforhold. Det kan du få bekreftet ved å sjekke fondene på Morningstar.

Vi skal her legge merke til at indeksfondet til DNB gjør det bedre enn det aktivt forvaltede fondet basert på samme indeks fra samme forvalter. Det er ingen aksjefond, som baserer seg kun på kjøp av selskaper på Oslo Børs, som har positiv avkastning så langt for 2020.

Det er noen fond som slår indeksen; dvs Oslo Børs, selv om de har negativ avkastning for 2020. Av de som er verdt å nevne er Alfred Berg Gambak og DNB SMB. Disse har levert rimelig mye bedre enn indeksen, når vi kun ser på Oslo Børs.

Og her kommer mitt første poeng, som er viktig for den som sparer i aksjefond: Du må sørge for å spre risikoen på mer enn en enkelt begrenset indeks som Oslo Børs. Oslo Børs utgjør kun 0,3 % av verdensmarkedet og er svært sensitiv for blant annet oljeprisen. Jeg vil derfor anbefale deg å primært investere i brede globale indeks- og bransjefond, da det gir langt bedre mulighet for avkastning over tid.

Vil du lese mer om hvorfor porteføljen din primært bør bestå av brede globale indeksfond?

Av oversikten vi nå har presentert vil du se at de aksjefondene som gjør det best, også i nedgangstider, er nettopp brede globale aksjefond. Eksempel på dette er DNB Teknologi og Delphi Global. For min del vil jeg ikke anbefale sparing i kun fond basert på Oslo Børs (Norge fond), men maksimum ha 5-10 % av porteføljen investert i disse. Da vil et fall, som vi opplevde i mars 2020 og forsåvidt under Finanskrisen i 2008, medført langt mindre negative konsekvenser for din sparing og fondsportefølje.

Hva betyr dette for din portefølje?

Når du skal bygge din spare-portefølje må du diversifisere på regioner og indekser, samt på hvilke typer av aksjefond du baserer deg på. La oss si at en fornuftig portefølje består av et globalt indeksfond, et regionalt aksjefond, et bærekraftig aksjefond og noen globale bransjefond du har tro på. Vil du se hvordan jeg helt konkret tenker rundt dette, så kan du lese den siste oppdateringen på min aksjefonds-portefølje:

Ser vi kun på de 63 fondene vi har listet i vår oversikt, kunne en aksjefonds-portefølje se slik ut:

| Aksjefond | Kategori | Andel |

| KLP AksjeGlobal Mer Samfunnsansvar | Globalt indeksfond | 50 % |

| DNB Grønt Norden A | Bærekraftig fond | 20 % |

| DNB Teknologi A | Bransjefond | 20 % |

| Delphi Global A | Globalt aksjefond | 10 % |

| Totalt | 100 % |

Dette er bare et eksempel, men alle disse fondene har også levert godt i et 3-, 5- og 10-års perspektiv, da det blir for snevert å se kun på det siste turbulente halvåret. Unntaket her er KLP AksjeGlobal Mer Samfunnsansvar, som er et nytt fond, men som har levert godt siden det ble etablert. Det finnes selvsagt mange andre og mer spennende fond å bygge sin portefølje på, som også gir en langt bedre avkastning på både kort og lang sikt. Dette har jeg skrevet om i andre artikler:

Skal du spare i indeksfond eller aktivt forvaltede fond?

I denne oversikten er det utvilsomt totalt sett noen få aktivt forvaltede fond som gir best avkastning, når vi i denne artikkelen isolert velger å se på 1. halvår 2020. Det er et tegn på styrke å levere solid, selv om børsene faller kraftig. Fondene som skiller seg ut investerer enten i det nordiske markedet (altså ikke bare i Norge) eller globalt. DNB Grønt Norden og DNB Norden kommer best ut med over 15 % avkastning så langt i 2020. DNB er utvilsomt dyktig på fondsforvaltning.

Vi ser på samme tid at billige indeksfond som DNB Norden Indeks, KLP AksjeGlobal Mer Samfunnsansvar og KLP AksjeUSA Indeks har en avkastning på nærmere 10 % i samme periode, og gir bedre avkastning enn mange aktivt forvaltede fond. Store fond som Holberg Global, Skagen Global og Odin Global der 70-80 000 kunder sparer, samt mange flere fond, må se seg slått av de ovenfor nevnte indeksfondene i 1. halvår 2020. Det betyr ikke at disse fondene nødvendigvis gir dårlig avkastning over et 3, 5 eller 10 års perspektiv, men at det kan være smart å vurdere om det finnes bedre alternativ.

Forbrukerrådet har levert flere analyser på forholdet mellom indeksfond og aktivt forvaltede fond, både i 2018 og gjennom en oppdatering nå nettopp i juni 2020. Her sier de blant annet: "Kundene har utvilsomt tapt stort på aktive aksjefond som investerer utenfor Norge. Kundene kan forvente å tape ved å velge et aktivt globalt aksjefond fremfor et globalt indeksfond." (Rapporten - hvis du vil lese den selv!)

Vær derfor kritisk til de rådene du får for din sparing hos din bank- eller spareforbindelse! Spesielt hvis aktuell bank eller forvalter tilbyr sine egne fond. Det kan bli dyrt for deg og god butikk for forvalter. Vi avslutter dette avsnittet med et utvidet sitat fra ovenfor nevnte analyse: "Kundene kan forvente å tape ved å velge et aktivt globalt aksjefond fremfor et globalt indeksfond. Denne kunnskapen har bankene. Likevel formidles ikke disse fakta til kundene. Tvert imot påstår flere banker at det motsatte er tilfelle, men uten å dokumentere det. Mest iherdig har trolig Nordea vært som i markedsføringen har påstått at «de har tro på» aktive fond og derfor lenge har anbefalt kundene de dyre aktive fondene fremfor indeksfond."

Du kan jo bedømme selv når det gjelder Nordea! Se på oversiktene du får i denne artikkelen. Ikke noen av de aktivt forvaltede fondene til Nordea, som er kommet med i denne oversikten, har positiv avkastning i 2020.

Og moralen er: Du må følge aktivt med på alle dine aksjefond!

Odin-fondene kommer med noen gode råd om hva du bør gjøre med din fondsportefølje, når usikkerheten i ulike land og på ustabile børser er såpass stor. Vi skal nevne noen av rådene og har tatt oss den frihet og formulere dette med egne ord, men du kan du lese hele den ferske artikkelen selv:

Investeringsøkonomen i Odin sier: "Koronakrisen har herjet hardt med en hel verden de siste månedene. Finansmarkedene er intet unntak, og selv etter en formidabel gjeninnhenting er store deler av markedene fortsatt i minus. Vi anbefaler derfor at du nå tar en fot i bakken og sjekker fondsinvesteringen din, før du logger av før ferien." Rent generelt mener jeg at du bør gjøre dette månedlig eller i det minste en gang i kvartalet, for å se at du følger planen og er fornøyd med investeringene din. I så måte er dette en grei påminnelse fra Holberg-grafene:

- Tar du for høy risiko? Oslo Børs falt 32 % i mars og har fortsatt ikke hentet seg helt inn igjen. Du bør sjekke at fondene dine har god spredning og ikke er avhengig av enkelt-børser.

- Har du en balansert portefølje? På denne bloggen har vi anbefalt 50-60 % globale indeksfond og den resterende delen i aktivt forvaltede fond innenfor innovasjon, bærekraft, teknologi og helse.

- Skulle du justert opp beløpet i spareavtalen din? Det er i nedgangstider du legger grunnlaget for å få moment i avkastningen, når oppgangen kommer, for det gjør den. Da kan det være smart, om du har anledning til det, å øke spareavtalen din i tider da andeler i aksjefondene er noe rimeligere. Eller vurdere om du på permanent basis kan øke sparingen din.

- Tenk langsiktig og hold deg til planen! Å selge seg ut i panikk, er sjelden smart. Å justere porteføljen og kvitte seg med fond, som gjerne i 1-2 år har gått dårlig, kan være smart. Bruk gjerne oversikten du har fått i denne artikkelen til å tenke gjennom dette, men et aksjefond skal presterer over tid; ikke bare det siste turbulente halvåret.

Du finner all nødvendig informasjon om fondet ditt på Morningstar eller på den spareplattformen du bruker. Vær aktiv og bevisst! Lurer du på hva informasjonen om ditt fond betyr, så er det skrevet en egen bloggartikkel med veiledning for dette:

God sommer!

Med vennlig sparehilsen fra Svein - Consilum Futurum! (planlegg for framtiden)

Ansvarsfraskrivelse (disclaimer): På denne bloggen gir vi ingen råd, men deler kunnskap og erfaringer. Du må gjøre dine egne valg når du skal gjøre dine investeringer. Agerer du på synspunkter eller kommentarer på bloggen, må du ta ansvar for det selv.

Nyttige nettsteder, artikler og bøker om aksjefond:

- Finansportalen (uavhengige råd om fondskjøp)

- Den lille fondshåndboken (Verdipapirfondenes Forening)

- Guide til Aksjefond (Smarte Penger)

- Bruk denne metoden når du velger aksjefond (Smarte Penger)

Kommentarer

Legg inn en kommentar