Denne artikkelserien er utdrag, sekvenser og hovedpoenger fra boken: "The Little Book of Common Sense Investing" av John Bogle og den andre i en liten serie. John Bogle var en amerikansk investor, og grunnlegger og daglig leder av The Vanguard Group. Han er blitt kjent som "indeksfondets far", da det var hans innsats som revolusjonerte fondsuniverset for folk flest, gjennom å muliggjøre for investorer å kjøpe fond som fulgte markedsindeksen. Han etablerte det første indeksfondet i 1975. Warren Buffett har sagt om denne boken vi nå skal gå gjennom hovedinnholdet i:

Rather than listen to the siren songs from investment managers, investors - large and small - should instead read Jack Bogle`s The Little Book of Common Sense Investing.

John Bogle er meget tydelig på hva han mener ligger i "Common Sense Investing". Han starter boken med dette og definerer det slik:

The Only Way to Guarantee Your Fair Share of Stock Market Returns: Simple arithmetic suggests, and history confirms, that the winning strategy is to own all of the nation’s publicly held businesses at very low cost.

Så la oss komme i gang med andre del: "Before costs, beating the market is a zero-sum game. After costs, it is a loser’s game".

Sats på alle selskapene i indeksen!

Hva betyr det å satse på selskapene? Det betyr enkelt sagt å kjøpe og ha en portefølje som eier aksjer i alle selskaper i USA og deretter eie disse for alltid. De siste 90 år har dette vært representert i indeksen S&P 500, som består av de 500 største selskapene i USA og representerer om lag 85 % av markedsverdien av amerikanske bedrifter.

Dette enkle grepet gjør at du vinner i investeringsspillet, der andre investorer, som gruppe betraktet, er garantert å tape.

Please don’t equate simplicity with stupidity. When there are multiple solutions to a problem, choose the simplest one. - William of Occam (1320)

Det totale aksjemarkedet i USA består av mange flere selskaper enn de som er representert på S&P 500, men utviklingen på S&P 500 korrelerer nesten helt og fullt med den totale markedsavkastningen i USA, helt tilbake til 1926. Ser man på hele denne perioden var gjennomsnittlig årlig avkastning for S&P 500 10 % og 9,8 % for det totale aksjemarkedet.

|

| S&P 500 and Total Stock Market Index, 1926–2016, Ex. 3,2: "The Little Book of Common Sense Investing" |

Owning the stock market over the long term is a winner’s game, but attempting to beat the stock market is a loser’s game.

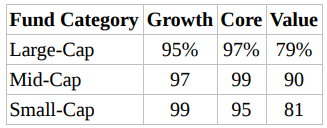

Sett i et langsiktig perspektiv vil et billig indeksfond gi den avkastning investorer tjener som gruppe. I et kortsiktig perspektiv, vil det ikke alltid se slik ut. Tilsynelatende ser det da ut som at aktivt forvaltede fond presterer best. Statistikk fra SPIVA (S&P Indices versus Active) rapporterer data som viser aktivt forvaltede fond og deres prestasjoner, sett i forhold til aktuell indeks. Data for 15 år (2001-2016) viser hvor stor prosentandel av de aktivt forvaltede fondene som ble utkonkurrert av sin respektive indeks. Det er med andre ord svært få aktivt forvaltede fond, som slår den indeks de måler seg med.

|

Av denne tabellen ser vi at for denne perioden slo S&P 500 indeksen 97 prosent av de aktivt forvaltede fondene, i de tilfellene der aksjefondene investerte i store selskaper. Vi ser samme tendensen for mellomstore selskaper, og man kan ane en liten økt mulighet i fond som investerer i små selskaper.

On average, an astonishing 90 percent of actively managed mutual funds underperformed their benchmark indexes over the preceding 15 years.

Data fra Standard & Poor’s finner at 80 prosent av aksjefondene i USA ble slått av indeks de siste ti årene, selv før kostnader. - Trym Riksen, leder av porteføljeforvaltning i Gabler

Vi har også norske undersøkelser som viser lignende resultater. Det ble nokså store oppslag i finanspressen i 2018 da Forbrukerrådet kom med sin store fondsundersøkelse, som analyserer aktivt forvaltede fond over en 20 års-periode. Rapporten fra Forbrukerrådet viste enkelt sagt at på kort og mellomlang sikt vil det alltid finnes aktive fond som vil gjøre det bedre enn gjennomsnittet. Denne innsikten er imidlertid til liten nytte for kunden hvis det er tilnærmet umulig å vite hvilke fond dette er på forhånd. Forbrukerrådets rapport indikerer at flaksen er større enn dyktigheten.

Fond som har gjort det bra i en periode viser ikke høyere sannsynlighet for å slå indeksen i neste periode enn fond som gjorde det dårlig.

Det er også referert til professor Ola Kvaløy i rapporten, som har forsket på 33 Norge-aksjefond (2008). «Det er ikke spor av at en forvalter som er flink i ett år, vil være det over tid. Det er som et terningkast», konkluderte han. I Forbrukerrådets undersøkelse er det kun fond som investerer på Oslo Børs, som over 20 år skiller seg ut og gir meravkastning. Oversikten ser slik ut:

Nothing highlights better the continuing gap between rhetoric and substance in British financial services than the failure of providers here to emulate Jack Bogle’s index fund success in the United States. Every professional in the City knows that index funds should be core building blocks in any long-term investor’s portfolio. Since 1976, the Vanguard index fund has produced a compound annual return of 12 percent, better than three-quarters of its peer group. Yet even 30 years on, ignorance and professional omerta still stand in the way of more investors enjoying the fruits of this unsung hero of the investment world. - Jonathan Davis, columnist for London’s The Spectator

I 1976 tilbød Vanguard-grunnlegger John Bogle indeksfond til den jevne amerikaner. Bogles satsing ble den gang stigmatisert som «un-American» av den amerikanske finansbransjen. I dag er selskapet en av verdens største forvaltere av verdipapirfond. Satte du inn 10 000 i John Bogles indeksfond i 1976 og ikke satte inn en eneste krone til, så ville dette beløpet i 2021 ha vokst til omlag 729 000 kroner (basert på den avkastning S&P 500 har hatt i snitt de siste 50 år).

Av de 360 aksjefond som var tilgjengelig i 1976, når John Bogle startet sitt indeksfond, er det bare 76 som fortsatt finnes i dag (2016).

Actively managed funds come and go, but the index fund goes on forever. Instead of joining the crowd of investors who dabble in complex algorithms or other machinations to pick stocks, or who look to past performance to select mutual funds, or who try to outguess the stock market (for investors in the aggregate, three inevitably fruitless tasks), choose the simplest of all solutions—buy and hold a diversified, low-cost portfolio that tracks the stock market.

Hvordan en vinner fort blir til et taper

Before costs, beating the market is a zero-sum game. After costs, it is a loser’s game.

|

| The Magic of Compounding Returns, the Tyranny of Compounding Costs, Ex. 4.1: "The Little Book of Common Sense Investing" |

$10,000 grows to $294,600 . . . or to $114,700. Where did that $179,900 go? Where returns are concerned, time is your friend. But where costs are concerned, time is your enemy.

You put up 100 percent of the capital and you assume 100 percent of the risk. But you earn less than 40 percent of the potential return. What you see in this example—and please don’t ever forget it!—is that over the long term, the miracle of compounding returns has been overwhelmed by the tyranny of compounding costs.Rent generelt yter investorer alt for lite oppmerksomhet til kostnadene ved investeringer. Det er spesielt 3 forhold eller situasjoner som bidrar til dette:

- Når avkastningen i aksjemarkedet er høy (siden 1980 har avkastningen lagt på i snitt 10-11 % pr år).

- Når investorer har fokus på kortsiktig gevinst og ikke er opptatt av kostnadene i et langsiktig perspektiv.

- Fordi kostnadene ofte er skjulte og lite synlig for investor.

Simply put, our fund managers, sitting at the top of the investment food chain, have confiscated an excessive share of the returns delivered by our financial markets. Fund investors, inevitably at the bottom of the food chain, have been left with a shockingly small share. Investors need not have incurred that loss, for they could have easily invested in a simple, very low cost index fund tracking the S&P 500.

|

| Kilde: Dine Penger og Ecowind - Styr unna gebyrverstingene |

Det er derfor ikke direkte presist når en fondsforvalter hevder at markedet gir 10 % avkastning ved sparing i aksjefond, når det legges på en kostnad på 2 % og inflasjonen er på 3 %. Da er reell avkastning faktisk kun halvparten av det markedet egentlig gir.

Costs make the difference between investment success and investment failure.

After a lifetime of picking stocks, I have to admit that Bogle’s arguments in favor of the index fund have me thinking of joining him rather than trying to beat him. Bogle’s wisdom and common sense [are] indispensable . . . for anyone trying to figure out how to invest in this crazy stock market. - James J. Cramer, money manager and host of CNBC’s Mad Money

The More the Managers Take, the Less the Investors Make

The miracle of compounding returns is overwhelmed by the tyranny of compounding costs.

Fund performance comes and goes. Costs go on forever.

In every single time period and data point tested, low-cost funds beat high-cost funds. - Morningstar

Det er ikke nødvendig å lete i "fonds-høystakken" etter de få aktive aksjefondene ("nålen") som presterer bedre enn alle andre ("høystakken"), i håp om at disse fondene vil fortsette å levere i tiårene som kommer. Som Morningstar foreslår, hvis investorer kunne bare stole på en enkelt faktor for å velge framtidige overlegne utøvere, så ville kostnad være denne. Den er alltid konstant. Så igjen; hvis forvaltere og meglere ikke tar noen ting, så vil investor ta alt; i betydning av den totale avkastningen fra aksjemarkedet. Dette kan illustreres av denne videoen fra Finansportalen, der vel og merke temaet er pensjon, men poenget er akkurat det samme som det John Bogle sier om kostnader - "Slik spiser forvaltningsgebyrer av din pensjon":

If the managers take nothing, the investors receive everything: the market’s return.

Indexing should form the core of most investors’ fund portfolios. - Tyler Mathisen, now Managing Editor of CNBC Business News

Ansvarsfraskrivelse (disclaimer): På denne bloggen gir vi ingen råd, men deler kunnskap og erfaringer. Du må gjøre dine egne valg når du skal gjøre dine investeringer. Agerer du på synspunkter eller kommentarer på bloggen, må du ta ansvar for det selv. Det kan også oppstå feil i artiklene, da detaljene til tider er mange og noe kan "glippe". Da er jeg takknemlig for tilbakemelding på det!

Kommentarer

Legg inn en kommentar