Goldman Sachs, den store amerikanske investeringsbanken, har nylig uttrykt en ganske dyster prognose for de som investerer i globale indeksfond: "Goldman Sachs forventer bare en årlig avkastning på 3 % for S&P 500 de neste 10 årene, noe som er en nedgang fra 13 % det foregående tiåret." Banken mener også at det er en 70 % sannsynlighet for at obligasjoner vil overgå aksjer i avkastning i løpet av den samme perioden.

Jeg kan ikke si om Goldman Sachs' forutsigelse vil holde stikk, og for å være helt ærlig, tviler jeg på at selv Goldman Sachs er sikre. De har riktignok tilgang til mye data og ekspertise, men deres kunnskap om fremtiden er like begrenset som vår. Warren Buffett sier om slike analyser og spådommer:

"Forecasts may tell you a great deal about the forecaster; they tell you nothing about the future."

og John Galbraith sier meget treffende og humoristisk:

"The function of economic forecasting is to make astrology look respectable".

Lesetid artikkel: 7 min - CoPilot i Edge er brukt for å gjøre QA på teksten.

La oss enkelt se på hva Goldman Sachs hevder sammenlignet med det historiske mønsteret vi har observert i aksje- og obligasjonsmarkedet de siste hundre årene. Det blir mest om aksjer og så vidt litt om obligasjoner.

Hvorfor er S&P 500 så viktig?

På Wikipedia får du en grei forklaring av hva S&P 500 er, der det sies at dette er en aksjeindeks med de 500 største amerikanske virksomhetene. Aksjene utvelges av en komité som representerer et bredt utsnitt av alle amerikanske industrier, og dermed i praksis ikke bare de 500 største virksomhetene. Hvis du sparer i et globalt indeksfond, vil du se at svingninger opp og ned på denne børsen, har stor betydning for avkastningen i fondet ditt. USA utgjør pr i dag over 70 % av et globalt indeksfond. Blant de største selskapene på S&P 500 er Apple, Microsoft, Amazon og Exxon Mobil.

Hvilken avkastning har S&P 500 historisk gitt?

Når vi ser på avkastningen til S&P 500 siden 1928, indikerer Goldman Sachs at forventet avkastning for de neste ti årene vil falle innenfor den "grå søylen" (se bilde under), hvor historisk sett 15 andre år har plassert seg. Vi ser også på samme tid at i de siste 100 år har nesten 70 av disse årene hatt positiv avkastning. Gjennomsnittlig avkastning har lagt på 10-11 % årlig.

La oss se på noen andre interessante data som illustrerer denne avkastningen:

- Fra 2014 til 2024 har gjennomsnittlig årlig avkastning vært på 14 %

- Gjennomsnittlig årlig avkastning de siste 100 år har lagt på 10 %, som er det samme som at 100 kr investert i 1928 er blitt til 941 234 kr i 2024

- Det betyr videre at 100 000 kroner investert kan bli:

- 161 051 kr etter 5 år

- 259 374 kr etter 10 år

- 417 725 kr etter 15 år

- 672 750 kr etter 20 år

- 1 744 940 kr etter 30 år

- 4 525 926 kr etter 40 år

- .....hvis du har den investor-atferd som Jesse Livermore råder til:

"It never was the thinking that made the big money for me. It always was my sitting."

- Siden 1928 har 65 av 95 år gitt positiv avkastning

- Siden 1928 har 23 av 95 år gitt mellom 10 og 20 % avkastning

- Er du investert i 5 år er det 89 % sjanse for å få positiv avkastning

- Er du investert i 10 år er det 94 % sjanse for å få positiv avkastning

- Er du investert i 15 år er det 98 % sjanse for å få positiv avkastning

- Er du investert i 20 år er det 100 % sjanse for å få positiv avkastning

Den framtidige avkastningen for S&P 500 er vanskelig å spå!

Å forutsi fremtidig avkastning er utfordrende, og Goldman Sachs har ikke mer innsikt i fremtiden enn noen andre. I løpet av de siste ti årene har det vært forventninger om under gjennomsnittlig avkastning, men markedet har likevel levert enestående resultater. Personlig velger jeg å være optimistisk og investere i et globalt indeksfond, samtidig som jeg sikrer diversifisering gjennom indekser for Norden. fremvoksende markeder og rentefond.

Mange ganger tidligere har aksjemarkedets nært forestående død vært spådd. På ulike måter. Det er svært mye støy fra finansmedia, som du stort sett bør stenge ute. Eller så vil det påvirke din investor atferd negativt.

Her får du forøvrig en klassiker fra fra august 1979, der forfatter i BusinessWeek sier: "Den gamle holdningen om å kjøpe solide aksjer som en hjørnestein for ens sparing og pensjon har ganske enkelt forsvunnet."

Michael Burry, som er kjent for å ha forutsett

boblen i eiendomsmarkedet i USA i 2008, uttrykker ofte dystre forutsigelser. Han har blitt svært rik på grunn av solid avkastning i aksjemarkedet, men hans dystre spådommer er stadig tilbakevendende. Det kan spekuleres om dette påvirker markedet nok til at han skaper en kjøpsmulighet for seg selv? Dette er et spørsmål som melder seg, ettersom slike muligheter synes å oppstå omtrent en gang i året. Uansett er det ingen tvil om at Michael Burry er en svært dyktig investor.

Hvordan gikk det med aksjemarkedet i 2023? Det var jo episk! Et globalt indeksfond hadde en avkastning på 28 %. Tenk om du da solgte deg ut i juli 2023? Og hvordan gikk det med S&P 500%? Over 26 % oppgang var fasiten når året var over!

Blir fristet til å sitere Howard Marks meget treffende kommentar: "The investment business is full of people who got famous for being right once in a row"!

Det kommer naturligvis svake perioder i aksjemarkedet. Det ser vi tydelig i de røde årene i tabellen over. Det oppstår nedgangstider som kan være av kort eller lang varighet. Markedskrasj skjer også. Dette er naturen til aksjemarkedet. Samtidig har det over tid vist seg å kunne gi god avkastning til de som for eksempel sparer i globale indeksfond. Det er klokt å være investert og delta i markedet, som John Bogle sier det:

"The winning formula for success in investing is owning the entire stock market through an index fund, and then doing nothing. Just stay the course."Hvor ofte har S&P 500 hatt 3 % avkastning?

Selv som en optimistisk og "bullish" investor, er jeg også en realist. Det er klart at det finnes utfordringer innimellom. For eksempel, i 2022 da S&P 500 sank med 18 % og et globalt indeksfond falt med 12 %. Eller i 2008 da markedet stupte med nesten 40 %. Aksjemarkedet har likevel vist en bemerkelsesverdig evne til å komme seg igjen.

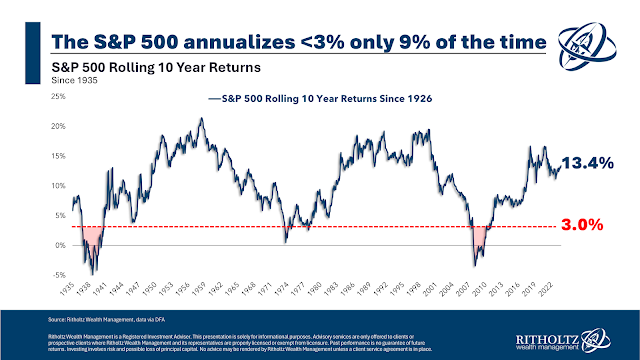

Hvis vi ser på data tilbake til 1935, har den annualiserte avkastningen bare vært 3 % eller mindre i 9 % av perioden. Dette omfatter tiden før og under andre verdenskrig, depresjonsårene, noen år på midten av 1970-tallet med stagflasjon, og årene rundt finanskrisen i 2008. Disse periodene falt sammen med virkelig dårlige økonomiske tider, som ikke ligner på dagens amerikanske økonomi. Det ville derfor være svært uvanlig om Goldman Sachs' spådom slår til.

La meg også nevne at det er ikke konsensus mellom de store investeringsbankene på hvilken avkastning markedet vil gi de neste 10-15 år. Investeringsbanken

JPMorgan er uenig med Goldman Sachs og ser for seg en sterk periode for aksjer fremover: "

Hos JPMorgans divisjon for kapitalforvaltning har analytikerne et mer optimistisk syn for aksjer. De forventer at selskapene med størst markedsverdi kommer til å fortsette å dra indeksen til nye høyder. Banken ligger inne med en forventning på 6,7 prosent i årlig avkastning over de nest 10 til 15 årene." I artikkelen jeg henviser til er det oppsummert på denne måten:

Det er viktig å merke seg for de som har investert i fond over lengre tid og opplevd god avkastning, at begge bankene nå reduserer forventningene til fremtidig avkastning sammenlignet med det vi har sett fra aksjer og globale indeksfond over mange år. JPMorgans prognoser for S&P 500 er også lavere enn det langsiktige gjennomsnittet på 10-11 prosent. Bare husk at dette også kun er spådommer!

Hva så med rentefond?

Når vi ser på data fra 1920-tallet til nå, viser det seg at aksjer i USA har gitt høyere avkastning enn obligasjoner i 83 % av alle rullerende tiårsperioder. Dette innebærer at obligasjoner har overgått aksjer 17 % av tiden. Sannsynligheten for at aksjer overgår obligasjoner øker med lengre tidsperioder. For eksempel, i løpet av 20-års perioder har obligasjoner bare overgått aksjer 1,4 % av tiden.

Ben Carlson fremhever dette som et direkte svar på Goldman Sachs' påstander, illustrert gjennom de følgende grafene.

Betyr dette at jeg er imot å inkludere rentefond i porteføljen? Absolutt ikke. Rentefond tilbyr utmerket diversifisering og bør naturlig inngå i en investeringsportefølje, med en andel som varierer avhengig av risikoviljen din og hvor du befinner deg i spareløpet ditt.

La meg være helt praktisk! Vi snakker i hovedsak om 3 typer rentefond:

- Likviditetsfond (typisk høy stabilitet og lav risiko)

- Obligasjonsfond (typisk noe mindre stabilitet og middels risiko)

- High Yield (typisk mer svingninger og høyere risiko)

I løpet av de siste to årene har nesten alle typer rentefond opplevd svært god avkastning. Finansnyhetene har til og med rapportert at rentefondene har levert "aksjeavkastning", noe som er et treffende uttrykk. Flere High Yield rentefond har oppnådd en avkastning på mellom 12 og 17 prosent i denne perioden.

Et eksempel på dette er Alfred Berg Nordic High Yield, som jeg har i min egen investeringsportefølje. Avkastningen har vært fantastisk de siste fire årene, men var betydelig svakere før 2020, noe som resulterer i at den annualiserte avkastningen over ti år fortsatt er under 5 %.

Mine enkle råd om investeringer til slutt

Aksjemarkedet, spesielt den amerikanske børsen S&P 500, har gitt enestående avkastning over det siste århundret. For de som har investert i globale indeksfond, har dette resultert i mer enn 15 % årlig avkastning de siste ti årene. Etter pandemien i 2020 har avkastningen vært eksepsjonelt høy, med hele 17 % årlig de siste fem årene, inkludert så langt i 2024. Normalavkastningen ligger på rundt 10 %, og selv om en avkastning på 3 % kan virke svært pessimistisk, er det ikke utenkelig at det kan skje. Samtidig utgjør rentefond en god diversifisering i en investeringsportefølje, men man bør ikke la seg forlede av dagens avkastning som en "ny normal". Dette gjelder både for aksje- og rentefond.

Så var det rådene til slutt, som jeg ofte gjentar i artiklene mine:

- Følg planen!

"The best way to measure your investing success is not by whether you're beating the market but by whether you've put in place a financial plan and a behavioural discipline that are likely to get you where you want to go." (Benjamin Graham) - Spar systematisk og jevnlig!

"Do not save what is left after spending, but spend what is left after saving." (Warren Buffett) - Spre investeringene!

"I view diversification not only as a survival strategy but as an agressive strategy, because the next windfall might come from a surprising place." (Peter Bernstein) - Sitt gjennom opp- og nedturer i markedene!

"You get recessions, you have stock market declines. If you don't understand that's going to happen, then you're not ready, you won't do well in the markets." (Peter Lynch) - Ha kontroll på risikoen i porteføljen!

"Risk is how much can you lose and what are the chances of losing it." (Seth Klarman)

Med vennlig sparehilsen fra Svein - Consilum Futurum! (planlegg for framtiden)

Ansvarsfraskrivelse (disclaimer): I denne bloggen tilbyr jeg ikke råd, men deler kunnskap og erfaringer. Det er opp til deg å ta egne beslutninger når du investerer. Hvis du handler basert på meninger eller kommentarer funnet her, er det ditt eget ansvar. Feil kan forekomme i artiklene, ettersom detaljene er mange og noe kan bli oversett. Jeg setter pris på tilbakemeldinger om slike feil!

Kommentarer

Legg inn en kommentar